無料版の始めに

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。

公開から半年以上経った記事になりますので、現在の情勢とは異なる部分がございます。当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。

最新の情報や個別企業の解説、<FG Free Report では割愛>となっている箇所に関心をお持ちになられた方は、是非プレミアム会員にお申し込みください。

前置きが長くなってしまいました。では「プレミアム・レポート 2022年9月12日号」の一部を無料抜粋という形でご覧頂きましょう。

前置きが長くなってしまいました。では「プレミアム・レポート 2022年9月12日号」の一部を無料抜粋という形でご覧頂きましょう。

記事のポイント

- 投資を続ける上での最強の勉強法とは、事実情報から「何がどう動いたのか」ということを、自分の脳という「AI」で「人力学習(対語は機械学習)」させることだ。

- イールドカーブの動きからは、債券市場は米国景気のリセッション耐性を考え始めたのではないかと推論できる。

- ドル円が140円台を見たこともあり「極端な円安論」を唱える輩が増えてきた。だが、極端な風説は努めて冷静に聞き流すことが肝要だ。

- 確かに地政学的リスクは2018年とは違うが、現在の為替水準は理論的にも米国心理的にも正当化できるものではない。

———–<以下、プレミアム・レポートより抜粋>———–

FRBの利上げ固執に市場は諦めムード

米景気にリセッション耐性を期待する株式市場

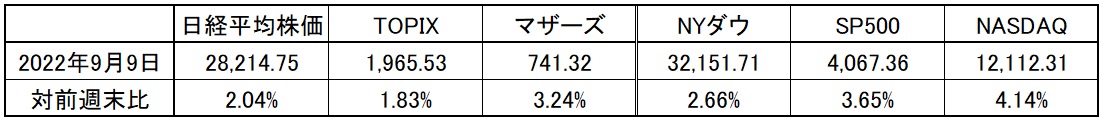

先週の米国株式市場の動きを読み解くのはとても難しいだろう。正直な話、私でも明確に「なぜ米国株式市場は上昇したのか、取り分けナスダックは1週間を通じて+4.14%にもなる上昇を演じたのか」という理由を説明することは難しい。そこには大きな仮説を並べ立てるしかない。何故なら、この数か月間のストーリーとはやや違った流れになっているからだ。まずは先週一週間の各市場の騰落率を確認しておこう。

ご覧いただける通り、「高PER銘柄」とか「グロース中心のハイテク銘柄」で構成されると一般に認識されているナスダックがベストパフォーマンスを叩き出している。最も説明を困難にしている事象は、米国金利、それも期間3か月、6ヶ月、1年、2年、5年までの各期間の金利が、少なくとも8日から9日に掛けて上昇していることだ。

投資を続ける上での最強の勉強法とは?

私はずっと以前から(ファンドマネージャー時代から)、毎朝早朝(5時過ぎ)に終わったばかりの米国市場と、前日の日本市場の株式、債券、為替、商品などのデータをExcelに記録するようにしている。都合全部で8種類のExcelを目的別に毎日休むことなく更新し続けているのだが、その一番の理由は「何がどう動いたのか」ということを、自分の脳という「AI」で「人力学習(対語は機械学習)」させ、推論を立てるためだ。

そして当然のことながら、自分自身のポートフォリオのパフォーマンスも確認する。そしてこの1週間、実は毎朝最初にチェックしたのは、通常は一番最後に行っている自分自身のアカウントで保有している銘柄群の動きだ。それを確認してから、市場のデータを追ってみた。

ひとつひとつ徐々にExcelが出来上がっていくうちに、段々と市場の全容が見えてくる。その段階ではメディアなどの解説には一切触れず、数字からだけで推論を立てる。主要な経済指標が発表になる日は予め分かっているので、例えば「雇用統計が悪かったのかな」とか、「あそこの四半期決算、良かったみたいだな」とか、数字の結果からだけで背景事由を推論する。

そして適当に推論が固まってきた段階で、まずは答え合わせとして、WSJ誌やロイター、或いはBloombergなどの欧米経済情報誌の記事を探す。それは一種の答え合わせでもあり、逆に「それって違う気がするな」という市場認識への問題提起にもなる。そして朝食を取りながらモーニングサテライトなどのテレビニュース(録画し、最初の10分から15分程度の)の海外情報だけを聴く。つまり事実報道のみを視聴する。市場解説になった途端に、自分の思考に余計なバイアスを掛けないためにもNHKなどの他チャンネルに変えてしまう。

今週は今までのDeep Learningが役に立たなかった筈

もし今年のはじめ辺りからでも、同じように株価と金利の動きを日常的に追っている人が居たら、恐らく今週は混乱しただろう。今まで仮に株価が下がっても「短期金利は上昇したが、長期金利は上昇していない」という状況だったからだ。すなわち、金融市場の中で、米国債市場だけは冷静に常に中央銀行にワーニング・メッセージを送っているかに見えていたからだ。だが先週はそのニューラルネットワークによる推論は答えを返さず、恐らく「エラー」となった筈だ。何故なら、先週は長期金利も上昇したからだ。

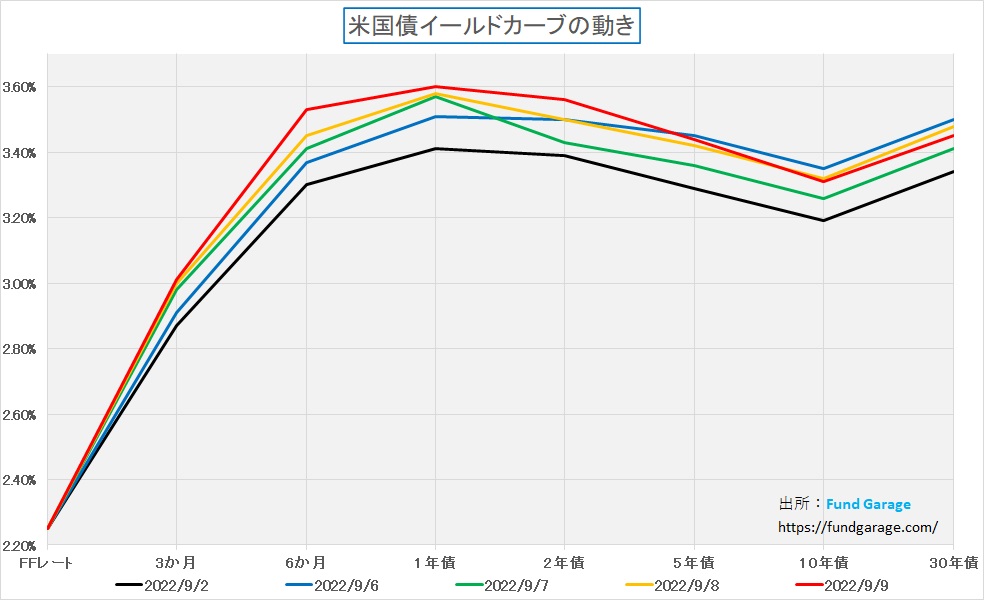

上のチャートが示しているのは、先週1週間の米国金利のイールドカーブだ。詳細は省くがこの図が表していることは即ち、全期間の「債券が売られている」ということだ。

チャートが示す通り、10年債金利は6日が一週間で最も高い。週末2日の雇用統計発表を受けて、米国株式市場は下落していたので、ある程度はもう織り込んだものと考えていたが、改めて9月FOMCでの利上げを織り込みに行った。つまり金利が上昇したということだ。故にナスダックを筆頭に株価は急落した。

しかし、その翌日7日からの意外にもナスダックを含む米国株市場は3連騰となった。重要な経済指標の発表もこの間には無く、また1年以下の金利は全て毎日徐々に上昇している。つまり期間の短い金利の方は利上げを織り込みに行っているということだ。この状況で株が買われた理由はメディアでも説明されていない。

その難しさが正に前述の長期金利の動きにある。すなわち、6日に先週で一番高くなった10年債金利だが、その翌日には一転して先週の最低にまで低下した。この動きに関して債券市場の言い分を推論すると、6日についは「8月の雇用統計を受けて、FRBは9月のFOMCで0.75%の利上げに踏み切るつもり、もうそれも止む無しだ」と矛を収めたが、しかし7日については、更に短期金利が上昇するのを見ながら「さはさりながら、景気のリセッションは避けられないだろう」と想定し直し、リセッション懸念のワーニングも含めて10年債金利は低下した。

問題はそこからだ。実は8日と9日は中長期の金利も上昇している。これが意味するところは、もしかすると利上げによるリセッション懸念からの離脱、或いは米国景気は利上げに対しても「リセッション耐性」が強くなっていると考え始めたのではないかと推論出来る。すなわち、逆イールドが緩くなってきているということだ。

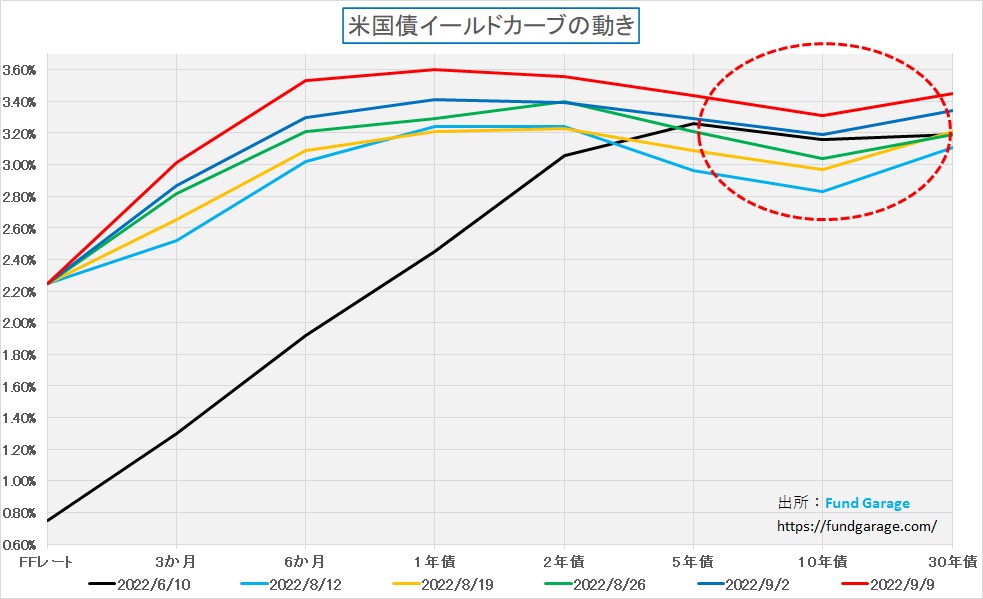

0.75%の利上げが始まって以降の動きから

「金利上昇は(グロース銘柄を中心に)株価にマイナス」というのはよく聞く風説だが、以前にもお伝えしたように、6月の0.75%の利上げの直前と比べて、10年債金利水準は大して変わっていないという事実を再確認しておきたい。6月10日(黒線)の10年債金利は3.16%だが、9月2日が3.19%、9月9日が3.31%、すなわち15bpしか上昇していないということだ。この間、0.75%の利上げが2回あったので都合1.5%も上昇している。逆に株価が上昇した8月、8月12日(水色)の10年債金利は2.83%と、利上げ前に比べて寧ろ△33bpも下落している。

何をここで推論出来るかといえば、8月の株価上昇は「もうFRBはそうそう利上げは出来ないだろう。寧ろリセッションに突入する恐れから、早期に利下げに転じるかも知れない」というシナリオだ。だからその通り、やや楽観的に株価は上昇したが、その期待は一応「ジャクソンホール会議」でのパウエル議長発言で消えてしまった。

だが8月の雇用統計を受けて、市場の脊髄反射反応が終わると、再びもう少し冷静に考えはじめ、利上げで叩かれる部分は米国経済の全体景気から考えたら極一面かも知れない、悲観し過ぎている程にリセッションは厳しくないかも知れないと考え直し始めたいうものだ。米国景気のリセッション耐性を考え始めたということだ。ヒステリックにワーワー騒ぐ外野を無視し、市場は冷静に状況判断をするものだ。

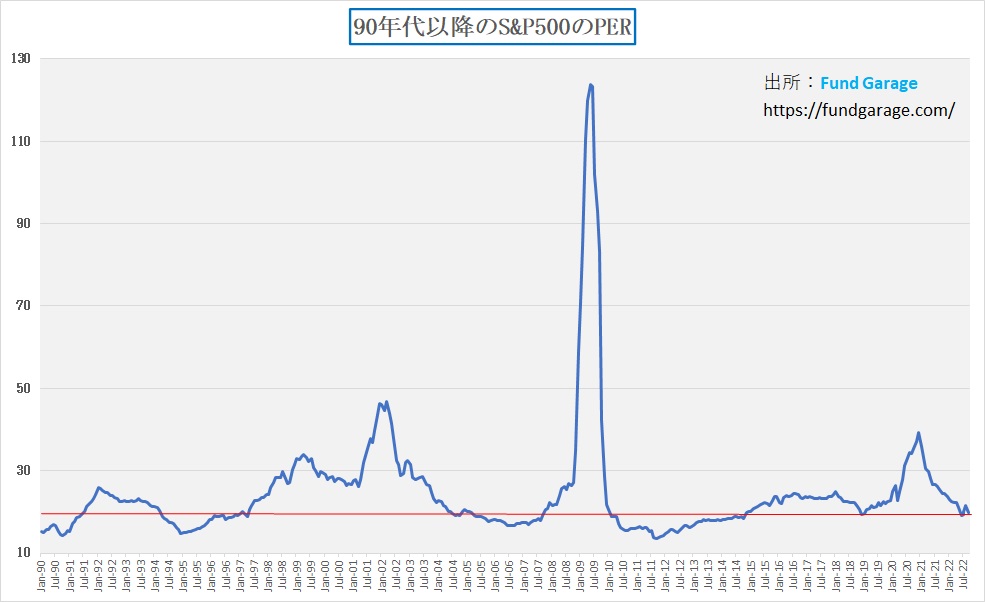

企業収益はダメージを受けていない

4-6月期決算を見ても、5‐7月期決算を見ても、企業収益の大きなダメージとはなっていない。そして当然のことながら、「右肩上がりのビジネス・トレンド」は数多続いている。下記のチャートはS&P500の予想PERの推移だ。実はこのチャートの最終日は意図的に9月8日、すなわち9日の上昇を織込む前なのだが、これを見て「PERが高いから株価は割高だ」という人は居ないだろう。はっきり言えば「バリュエーション的には安い」と言える。チャートは1990年以降のものだ。結果、株価は上昇した。

かつて「華々しいIT企業の株価はバブル(高PER銘柄)であり、やはりGEやGMなどの技術力と伝統と歴史を持った企業が強い」と言われた時期があった。その後の顛末については敢えて言うまでもない。悲観論の旗振り役はPERが高いことを常に「バブル」だと批判するが、PERが高くなる、いやPERが高いと思われるところまで買い上げられる銘柄には、そうなるべき理由があるのだ。だが常に「玉石混交」となるリスクはあり、そのふるい落としが行われる。その一方の真実として、低PER銘柄にもそれなりな理由があり、余程上手なターンアラウンドが無い限り、「低バリュエーション株」は「万年割安」で過ごすことが多く、そのまま退場となることも多々ある。GE、GM、東芝、日産自動車などがその典型だろう。

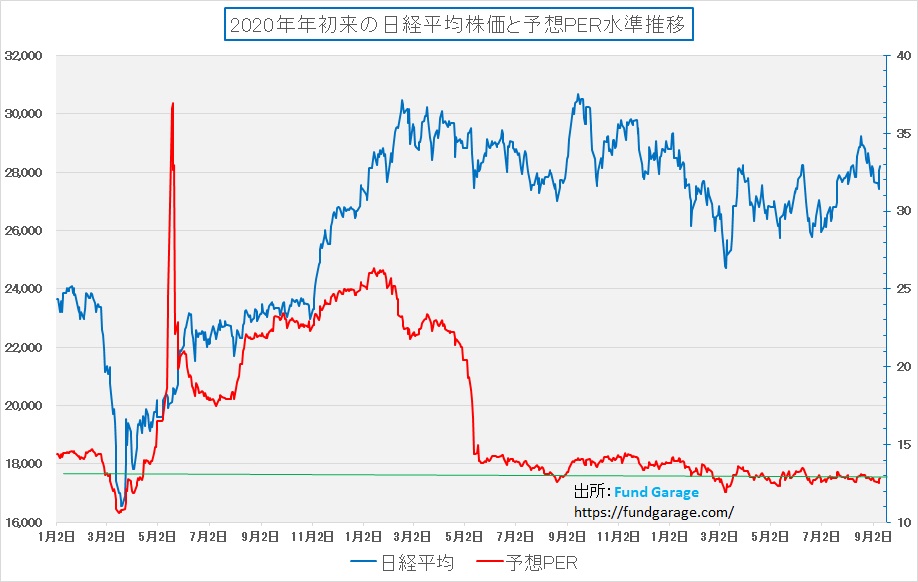

念のため、併せて日本株のバリュエーションについても確認しておこう。結論は「バリュエーションは安い」のひと言だ。ただ日本市場、すなわち日本企業にはグロース・ドライバー、言い換えると「成長の原動力となる世界に冠たる秀でた実力」を持っている企業が余程熱心に探さないと見つからない状況になってきたことには注意を要する。国際分散投資のカントリー・アロケーションとして数%割り振られる中で、海外投資家が何をどう評価するか、どこならば見てくれるのか、残念ながら、トレンドは地盤沈下だ。

ハイテク株はリターン・リバーサルが見える

<FG Free Report では割愛>

原油価格の急落は朗報だ

<FG Free Report では割愛>

右肩上がりのビジネス・トレンド

新しいiPhone 14 の魅力

アップル(AAPL)が8日深夜の「Far Out」イベントでiPhone 14 Proシリーズを発表した。6.1インチディスプレイの「iPhone 14 Pro」と6.7インチの「iPhone 14 Pro Max」を揃え、昨年のiPhone 13シリーズと同じ構成となっている。

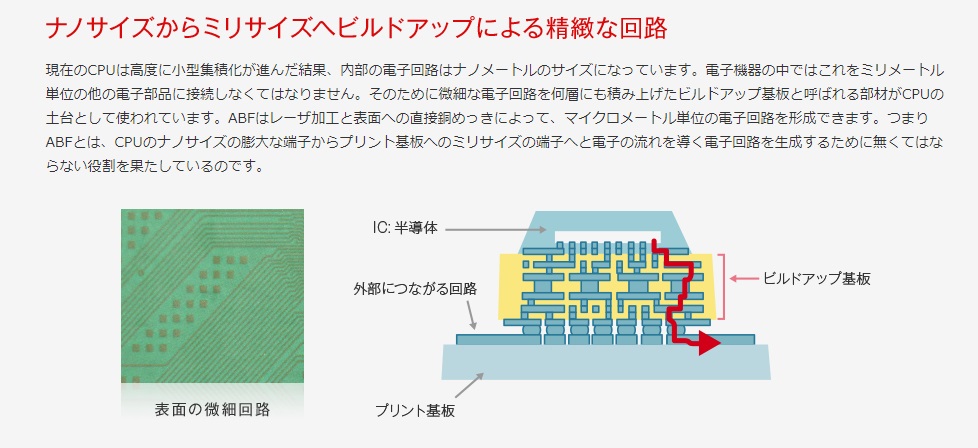

また同じタイミングでApple WatchやAirPods Proなども発表したが、直感的に今回のモデルから新しいニーズを掘り起こしそうだと思っている。実際、新しいスマホモデルが発売されても、相当なヘビーユーザーかマニア、或いは何でも常に最新モデルを持ちたがるタイプの人でない限り、そのCPUが「A15 Bionic」から「A16 Bionic」に変わり、製造プロセスも5nmから4nmとなり、搭載されるトランジスタの数が150億個から160億個に増加した、と言われても、そうそう食指をそそられるということは無いだろう。一般的には「So what?」の筈だ。

実際のところ、写真や動画周りの機能は更に向上し、そして拡充して素晴らしくなったのは事実のようだが、ならば自分の利用状況に照らして、現在使っているiPhone 12 Proで満足し切れていないかと言えば、既に「とても綺麗な写真が撮れる素晴らしいデジカメ」という認識でいるのは事実だ。だからカメラ機能が更に向上したと言われても、それがために新しいモデルに買い替えるインセンティブになるかといえば「ならない」というのが本音。

だが、今回のiPhone 14シリーズ、そしてApple Watchは欲しい一品となった。それは今までとは異なるタイプの機能が搭載されたからだ。つまりスマホやスマートウォッチが従来担って来たファンクションとは全く異なる追加の能力が加わったということだ。

AI機能が強くなったiPhone 14 シリーズ

まずは百聞は一見に如かず、どんな機能かといえばこれが欲しいと思うものだ。

人間、いつ何時、交通事故や災害に出くわすかは分からない。どんなに注意をしていても、自分自身で運転をしていれば当然事故を起こす確率はゼロではなく、また道を歩いている時やコンビニなどにいる時でさえ、クルマに突っ込まれる可能性はゼロではない。クルマもエアバッグが開くと自動的に安否確認の電話が掛かってくるように最近はなっているが、そうした状況に対して通信機能とGPSの組み合わせは非常に心強い。

だが問題は、クルマならば「エアバッグが開いた時」というような物理的現象で事態を「事故発生」と特定することが出来るが、歩行中、或いはタクシーやバス、或いは電車などの公共交通機関に乗車中の人間の状態・挙動などから「事故発生」を特定して「SOS」を発することは難しい。何故ならば、それが単に躓いて転んだだけなのか、跳ね飛ばされたのか、或いはスマホだけを落としたのかなど、中々「エマージェンシー」の状況判断は難しいからだ。

今回のiPhone 14は事前に充分なAIのマシンラーニングを行い、それを担えるCPUを搭載することでそれを解決し、新機能として盛り込んだということになる。前々回にAIとGPUのことをお伝えしたが、多くの処理をAIとして担わせるのならば、それが仮にエッジAIとしてでも、当然GPU機能が強ければ強いほど精度が高くなるし、処理も速くなる。例の「並列処理」のためだ。その点、アップル社のCPUはM1やM2にしても、iPhone用のA15やA16にしても、GPU機能がそもそも強い。アップルはこの点を踏まえ、次のように説明している。

当然、CPUやGPUといったものだけでなく、加速度センサーや方角を見るジャイロスコープなども組み合わさっているが、要はAIがそれらを使ってiPhoneに起きたことを解析し、事故の可能性を判断、「大丈夫ですか?応答できますか?」と問い掛けてくるということだ。もし持ち主による返答が無ければ、然るべき人なり救急機関に位置情報と共に通信が送られる。これは今までのスマホには無い機能だ。

Apple Watchがダイビング・コンピューターになった

スマートウォッチを利用している人は増えてきていると思う。実際使ってみればわかると思うが、ジュエリー(貴金属)のように腕時計を使う場合を除き、スマートウォッチを日常使いにするメリットは大きい。コロナ禍が続いている今、もし罹患した場合に「血中酸素濃度」が手軽に測れる機能は万が一の場合に安心だ。更に、心拍数や心電図も測ることが出来る。(前回もご参照ください)

そんなApple WatchにApple Watch Ultraという仲間が加わった。「頑丈なチタニウムケースに、高精度2周波GPS、最大36時間使えるバッテリー、自由をもたらす携帯電話通信機能を搭載」というのが売りだが、私に取っては下の写真の表示画面の状態で使えるというのはとても便利な追加機能だと思うし、この機能は海人以外にも、アウトドアスポーツを好む多くの人が待ち望んでいた機能かも知れないと思う。

上記画面はスキューバダイビングをする人ならば直ぐにお分かりだと思うが、所謂「ダイビングコンピューター」のそれである。水中の水圧が2気圧(水深10m)、3気圧(水深20m)といった場所で、外気圧と均衡するように調節された高圧空気で呼吸しながら楽しむスキューバダイビングは、体内に窒素が溜まり易い。そこで「ダイビングコンピューター」などを使いながら適切な状態を管理(オープン・ウォーター講習で最初に学びます)しながら水中世界を楽しむのだが、今までの各社のダイビングコンピューターには通信機能はついていない。

実はダイバーにとって、恐らく山登りなどを楽しまれる人も同じだと思うが、非常に望まれる機能のひとつは、トラブル発生時に「SOS」を発する方法だ。荒れた海の中(水面)や視界が悪化した山の中で、万が一仲間とはぐれてしまった場合、下手に動き回るよりもジッとして自分の位置を救助隊に伝えて助けを待つ方が良い場合が多い。

このApple Watch Ultraは、通常のApple Watchの機能に加えて、水深100m(水圧11気圧)まで潜れるようになっている上に、非常時にはGPSによって位置を把握して電話を掛ける機能を持っている。もちろん「通信圏外」に出てしまえば話は別だが、通常のレジャー・ダイビングなら「通信圏外」になるような僻地、遠洋で潜ることはあまりない。更に、概ね周囲180mに響き渡るような大きな音のサイレンを鳴らすことも出来るという。

現実にはこの機能をダイバーが実際に利用せざるを得ない状況はまず滅多には起こらない。ただ重要なことは、もし万が一そうなっても、レスキューを求める手段があるということが、トラブルに慌てている時にパニック状態になるのを回避してくれるということ。人間誰でも「出口がある」と分かっていれば、そうそう簡単にパニックにはならないからだ。

毎年海水浴客の事故も無くならない。そうした人も、もしこの機能を持って海に入っていれば助かるかも知れないと思う。こういう「新しい機能」というのは新商品のセールスを伸ばすカギとなり易い。

AirTagは是非欲しい新製品

もうひとつ、これはあったら本当に便利で助かりそうだというものが誕生した。それが「AirTag」という「見つける天才」。モノは下の写真のような丸いもので、ネームタグのようなモノに入れて使うようだ。何が便利かというと曰く「お財布が見つからない?AirTagが付いていれば大丈夫。「探す」アプリの新しい「持ち物を探す」タブで、AirTagの内蔵スピーカーに音を鳴らさせましょう。」或いは「AirTagが近くにある時は、iPhoneが「正確な場所を見つける」機能で、AirTagまでの距離と進む方向を表示。」という。

その仕組みについては曰く「AirTagは、近くにある「探す」ネットワーク上のデバイスが検知できるように、安全なBluetooth信号を送信します。すると、信号を受け取ったデバイスは、AirTagの位置情報をiCloudに送信。あなたは「探す」アプリを開いてマップ上で確認できるというわけです。このプロセスは完全に匿名で行われ、情報は暗号化されるので、あなたのプライバシーは守られたまま。効率も良いので、バッテリー残量やデータ使用量を心配する必要はありません。」だそうだ。

お財布やキーホルダーには是非つけたいとタグだと思うが、如何だろうか。便利な時代になったものだとつくづく思う今日この頃である。

まとめ

極端な円安論には「喝!」

ドル円が140円台を見たこともあり、またぞろ「極端な円安論」を唱える輩が増えてきた。だが、極端な風説は努めて冷静に聞き流すことが肝要だ。

1995年4月19日のことを例に挙げよう。何があったかといえば、円が対ドルで1973年に変動相場制が導入されて以来の最高値となる1ドル79.75円を記録したのだ。

実は裏話として当時囁かれていたのは、真実かどうかは定かでは無いが(確認する方法が無い)、その円高局面を乗り越えるために、のちに内閣総理大臣となった当時の通産大臣である橋本龍太郎衆院議員が米国政府に土下座して許しを請い、円高を是正して貰ったという話さえある。バブル崩壊も手伝って、株価がボロボロの頃だったこともあり、私は今でも鮮明に当時を記憶している。

何の許しを請いたかといえば、円安を利用した大量の日本製品の米国への輸出だ。デトロイトの自動車産業に強烈なダメージを追わせたりした日本車の輸出などに関し、米国政府は通貨政策で報復してきた。円安になればなるほど、日本製品の輸出先における価格競争力は高まるのは自明だからだ。自由貿易を標榜する米国ではあったが、自国産業を守るために強引な円高政策に舵を切ってその価格競争力を削ぎ落しにかかった。この時を境に、日本企業の現地生産が増えていく形になった。米国で「ローカル・コンテント法」が厳しくなったのもこの頃だ。

所謂為替理論といえば、ビッグマック理論に代表される購買力平価理論や、金利差による理論が考えられるが、これらを踏まえても現在の為替水準を正当化出来るものではない。寧ろ、あの当時も含めて、為替市場関係者の多くが「一時的な円安はあっても、大きな基調は円高が基本」というものだった。

ただし、唯一大きく当時と違う点があるとすれば、日本を取り巻く地政学リスクの度合いの違いだろう。台湾を含めて、日本の現在の存在意義は、米国や西側諸国にとっては決して見捨てることが出来ない存在であることは確かであり、向こう数年間で余程状況が変わらない限り、米国は自国の利益の為にも日本や台湾は防衛せざるを得ない。だが、当然そんな不安定な緊張感の下にある体制は長続きするものではなく、多くの問題が早く平和裏に改善していくことを望むのみだ。

My favorite Companies List(株主となって所有したい企業のリスト)

#有料会員向けのコンテンツです。

下記のリンクよりMFCLのページを開いてください。「アップデート」の日付が更新されている銘柄については、個別銘柄コメントにお伝えしたい重要なニュースを書き加えております。

MFCLのページを別仕立てとしたことで、週に一度ではなく、随時アップデートがあればページを更新しています。トップページで更新状況は確認出来ます。

———–<以上、抜粋終了>———–

(編集:Fund Garage編集部)

編集部後記

まずは無料版から

Fund Garageでは、不定期にはなりますが、無料で読める記事を投稿しております。 また、FG Free Reportについては毎週水曜日朝に投稿しております。 このFG Free Reportをはじめ、投資未経験者の方からベテランの方まで幅広くお楽しみいただけるコンテンツをご用意しております。以下のリンクにまとめてありますので、是非ご覧ください。  まずは無料版のコンテンツからお楽しみいただき、

まずは無料版のコンテンツからお楽しみいただき、

- 最新の情報

- FG Free Reportでは割愛している情報

- より詳しい技術や決算に関する解説

- My favorite Companies List(株主となって所有したい企業のリスト)

にもご興味の出た方は、是非下記のプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。 これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。ある意味、投資のための「コーチング」、気づきをお伝えしているとも言えるでしょう。 勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。

お問い合わせ

今回の記事に関するご質問、知りたいこと、記事のご要望などがございましたら、お気軽にメール(info@fundgarage.com)や各種SNS(Twitter、Facebook、Instagram)からご連絡ください。お問い合わせフォームからもご連絡いただけます。