「逆イールド」ってなんだろう?

2018年12月4日のNYダウは799ドルの下落。翌日のニュースでは「逆イールドで景気後退のサイン」と流れました。そもそも「逆イールド」ってどういう意味でしょうか?

どうして「逆イールド」が景気後退のサインと言えるのでしょうか?

その結果、どうして株価は下がるのでしょうか?

イールドとイールド・カーブ?

イールドとは、英語で書くと「Yield」と書くのですが、この場合は利回りの事です。生産現場で歩留まりのことなんかもイールドと呼びます。

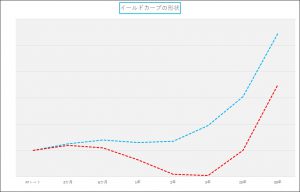

通常は3か月、6ヵ月、1年、2年、5年、10年、30年などとX軸を右に行くほど期間を長くしたチャートを作り、各期間の金利水準を線で結びます。この線の形をイールド・カーブと言います。ある時に実際の米国金利の水準をチャートにしたのが下の図です。

順イールドと逆イールド

普通、金利というのは経済が緩やかにでも成長していれば、期間が長いほど高くなるのが正常な状態です。この状態を「順イールド」と言います。上のチャートで言うと、青い線が順イールドの状態です。

ところが期間の短い金利の方が期間の長い金利よりも高くなってしまう場合があります。上のチャートで言うと、2年金利と5年金利がほぼボトムになっています。つまりFFレートから6か月金利までの方が、その先の10年金利よりも高くなっています。この状態のことを「逆イールド」と言ったり、「長短金利の逆転」と言ったりします。

逆イールド(長短金利逆転)になると、なぜ景気後退のサインなのか?

教科書を紐解けば、金利は「経済成長率+インフレ率」の和であると解説されます。

この式からも想像できる通り、経済成長が減速したり、或いは不景気な状態になりそうだというように、将来の景気見通しに債券市場が自信を持てなくなると、投資家はリスクの低い債券を買い求めます。これによって金利が下がるのです(債券価格は上昇)。

教科書的な金利は「経済成長率+インフレ率」の和という理論に従えば、将来の経済成長率が低下するか、将来のインフレ率が低下するか、或いは両方が起こるか、ということが金利水準が物語っていることになります。

実際に起きていることは、多くの経済統計などのマクロデータを見て、債券市場の投資家が債券を買い漁っているということなのですが、株式市場はこうした状態を非常に嫌がります。

5年債や10年債が流動性の観点から最も買われやすく、一般には長短金利の逆転とは「2年金利と10年金利」の水準が逆転している状態を言います。ただ最近は6か月金利と2年金利の逆転とか、時々に応じて、誰が決めて騒いでいるのか分かりませんが、話題に良くなるようになりました。

株を持っている、購入を検討しようとしている人はどう対応すればよい?

景気の先々に自信を失って、リスク資産の株式を持つよりも、安全資産と呼ばれることもある債券への資金シフトが起こっている状態が逆イールドですから、当然株価は下落します。

ただ短期的には色んなことが起こり得るのが資本市場です。所謂「ミスプライシング」と呼ばれる、市場の早とちりのようなものがあるのも事実です。正に足下の状況がそうした色んな思惑が強く右往左往している状態だと言えます。因みに、上のチャートは僅かひと月間の金利の変化です。

だから逆イールドになったからと言って、慌てて何かをする必要も無ければ、購入をためらう必要もありません。

機関投資家はともかくとして個人投資家は時間をかけることができます。

よほど大きな経済の変化がない限りは、チェックすべきはニュースなどで報道されているもっともらしい逆イールドの影響や解釈ではなく、保有している企業の業績やビジネスモデルに判断を変更するような変化が起こっていないかではないでしょうか?