無料版の始めに

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。

公開から半年以上経った記事になりますので、現在の情勢とは異なる部分がございます。当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。

最新の情報や個別企業の解説に関心をお持ちになられた方は、是非プレミアム会員にお申し込みください。  前置きが長くなってしまいました。では「プレミアム・レポート 2022年7月11日号」の一部を無料抜粋という形でご覧頂きましょう。

前置きが長くなってしまいました。では「プレミアム・レポート 2022年7月11日号」の一部を無料抜粋という形でご覧頂きましょう。

記事のポイント

- 振り返った昔を見て、「今」そして「これから」の状況を予測出来るのだろうか。

- 重要なことは、その指数や価格がどのように形成されているのかを知ることだ。

- 右肩上がりのビジネス・トレンドを追求する上で、大きな判断基準となるポイントの一つは「その流れに、その人間の欲望を満たすキーがあるかどうか」だ。

- その欲望を満たすものである限り、決して後戻りはしない。

———–<以下、プレミアム・レポートより抜粋>———–

米雇用統計の集計期間を知ってますか?

FRBの理事と連銀総裁は違うもの(FOMC)

先週末金曜日に米国の雇用統計が発表された。日本市場の主たる投資家が海外投資家である以上、日本市場の動向を考える為にも米国のマクロデータを気にすることは致し方ない。だが米国の雇用統計がどの時点の米国の状況を反映しているのかということは、殆ど議論の対象にはなっていない。恐らく、気にもかけずに知らない株式市場関係者は多いだろう。

正解は「約ひと月前のデータ」ということだ。そんな振り返った昔を見て、「今」そして「これから」の状況を予測出来るのだろうか。

インフレ見通しを読み解く商品指数

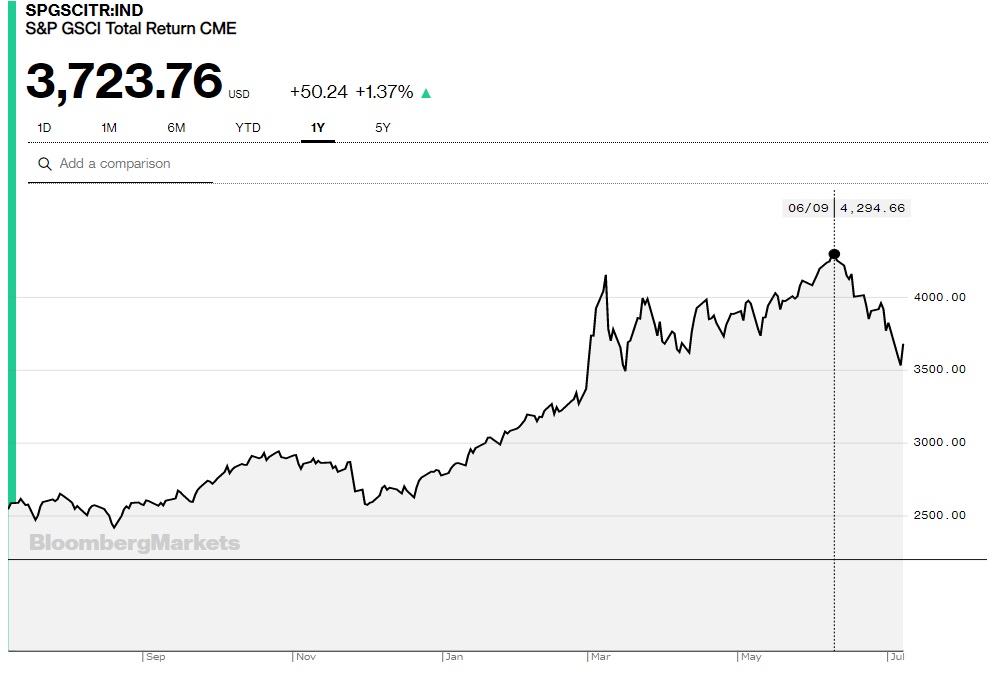

この先も物価上昇が続いてインフレが加速するか、或いは減速するかを見る重要な数値が商品指数だ。昔はCRB指数と呼ばれるものが代表的な商品指数だったが、最近は「S&P GSCI Total Return」が主力かも知れない。そのメソドロジーは「世界生産量加重方式で計算されるS&P GSCIに含まれるコモディティの内23のコモディティが含まれていますが、それを3つの主要セクター(エネルギー、金属、農作物・家畜)で均等加重しています」と記されている。この1年間の推移を見ると下記の通りだ。

ご覧の通り、直近の最高値は6月9日の4294.66であり、足許では直近の安値は雇用統計発表前日の7月6日の3529.57となる。雇用統計を見て若干反発した。やはりエネルギーと食糧絡みが物価上昇であり、インフレだと騒がれる背景であることは事実だが、前回も既報の通り、原油、天然ガス、小麦、トウモロコシなどの価格は下落している。だからこそ、このS&P GSCIも下落してきている。

さて、ここでマーケットを読み解く上で、再確認しておきたいことがある。それは対象となるものが、どのように価格形成されるかということだ。

例えばWTI原油先物の価格がどういう時に動くかと言えば、OPEC+などの生産計画が発表になった時、或いは足元の在庫統計が発表になった時だ。穀物相場が何で動くかと言えば、気象予報や作柄だ。今年は豊作になりそうだと思われれば価格は下がり、天候不順などで作柄が悪いというと価格は高騰したりする。正に先々を見て動いている。

その点、債券市場は中央銀行が気にするのと同じマクロデータを見て動かざるを得ない点があるのは確かだ。従って雇用統計などの過去のマクロ・データを見て反応することも多いが、それでも日銀短観などでも「景気見通し」が示すような先々の内容についてより注意を払っている。

何が言いたいかと言えば、インフレ動向を最も素早く示すと言われている商品指数でさえ既に最高値から低下していることの含意を気にすべきだろうということだ。

最近はメディアなどで語るコメンテーターの殆どが、そうしたマクロデータのことを滔々と語る割には、殆どミクロの話はしない。言い換えると、NYダウや日経平均株価の上下動を想像するには多少は役に立っても、そこから個別株にブレークダウンするモデルが無い。投資で重要なのは大局観でもあり、同等にミクロを見定める目だ。

債券市場の反応を確認する

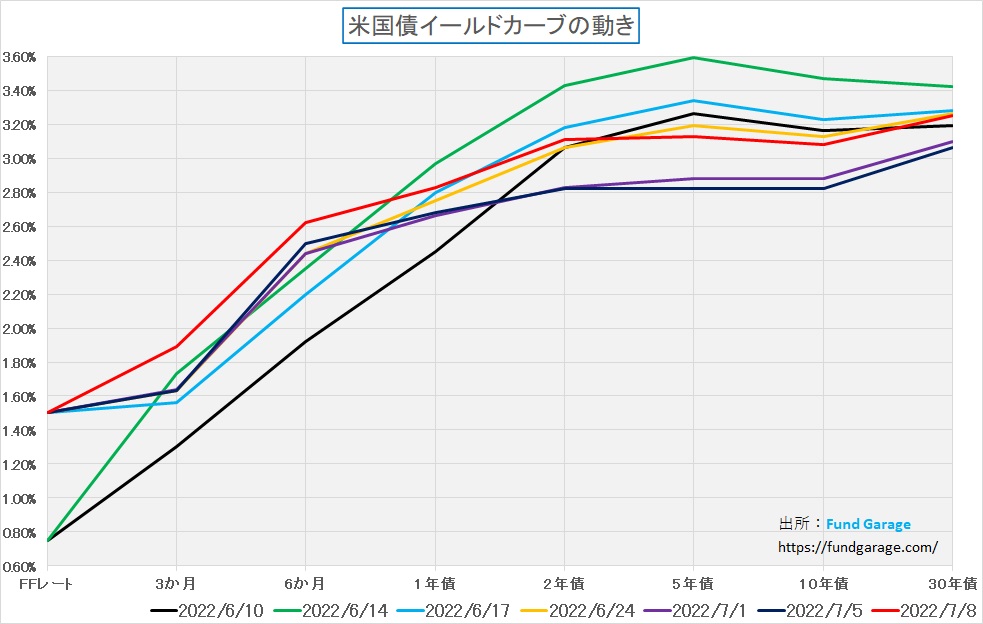

最新のイールドカーブ、先週末の形状は赤い線で示してある。前週末7月1日時点で相当に金利低下してベアフラットとなっていたが、実は7月5日に更にフラットニングが進んだ。原油価格が100ドルを一時割り込んだこともあり、インフレ懸念が和らぎ、FRBのタカ派姿勢は長続きしないという見通しが一旦は拡がったからだ。チャートの縦方向の目盛り間隔は0.20%なので、5年債の6月14日以降の変動幅は利上げ幅を上回ることが目視出来ると思う。10年債でも約0.7%は動いている。

実は先週の金利動向は面白いことが起きている。全体的にイールドカーブが低値をつけた7月5日、2年債金利、5年債金利そして10年債金利の終値が2.82%で全て揃って横並びとなったのを最後に、以降は10年債金利が2年債金利をずっと下回る「逆イールド」状態が続いていることだ。逆イールドは喜ぶべきことでは無いので、面白いことと捉えるのはやや語弊があるかもしれない。週末8日のそれは2年債金利が3.11%で10年債が3.08%だ。逆イールドと言っても大したレベルでは無いが、債券市場は今回の雇用統計を見ても景気見通しには安堵せず、一方で「(最近タカ派の)FRBはこれを材料にまだ利上げしようとするのかも知れない」と読んで、全体の嵩上げだけはされたのかも知れない。あまり良い話では無い。

安倍元総理が暗殺されたことの影響

<FG Free Reportでは割愛>

右肩上がりのビジネス・トレンド

オフィス勤務は元には戻らない

WSJ誌の記事によると、多くの企業がハイブリッド勤務を導入した後も、コロナ前にオフィスで働いていた人々のうち、継続してビジネス地区に通っている割合は半分以下にとどまるとのことだ。曰く「この問題は、米国の大都市で最も顕著に見られる。オフィスビル入館者数の日次データを集計するキャッスル・システムズによると、全米では6月上旬にオフィス利用率がコロナ後の最高水準である44%に達した。だが、フィラデルフィアやシカゴ、サンフランシスコ、ニューヨークなどの都市はこの潮流に後れを取っているという」とのこと。

特別WSJ誌がこういうからというわけではなく、直近出てきている多くのデータが、やはりコロナ前の人々の生活様式にはもう戻らないことを示唆しているものを多く見る。その最たるものが「オフィスで働く」という行為そのものだ。

思い出してみて欲しい。それこそコロナ前、多くの会社勤めの人が「会社がこっちに来てくれれば良いのに」とか、「ドラえもんの『どこでもドア』が欲しい」と思ったことが、少なからず一度はあるであろうことを。そう、多くのオフィスワーカーにとって「通勤」は「痛勤」であって苦痛の元、中にはその時間を「自己啓発の時間に充てています」と言った前向きな御仁もいたが、少なくとも日本の首都圏の満員電車は、何らかの工夫をしなければ「自己啓発」の場所とはならない。

これはニューヨークやシリコンバレーでも同じこと。マンハッタンのアパートメント住まいでオフィスまでは徒歩圏などという恵まれた環境の人は一握りであり、多くは「Park & Ride」などと呼ばれる自宅から最寄りの電車やバスの駅までは自家用車で行き、そこからは公共交通機関、ニュージャージー州からだとマンハッタンへ渡るためにフェリーを利用して、再度地下鉄に乗るなどという通勤スタイルが一般的だ。サンフランシスコからシリコンバレーの中心地であるサンタクララ辺りまでの通勤だと101号フリーウェイを使う。距離にすると約46マイル(約73.6キロ)もあり、往復すると約150キロのドライブだ。そして残念なことに、片側3車線以上ある米国のフリーウェイでも、通勤時間帯はかなり渋滞が酷い。

当初は数カ月で終わる暫定的な措置と思っていた人が大半だったが、結局は2年経った今でもその状態は完全に元には戻っていない。だからこそ、リモートワークの流れの中で、多くの社員がサンフランシスコ・ベイ・エリアを離れたと聞く。元々ベイエリアの不動産は値段が高いこともあり、人口集中でそのレントフィー(賃貸料)も上昇、いくらテクノロジーの企業の給与が高いとはいえ、暮らしは楽では無かった。

その間、日本では「Stay at home」の規制や「ロックダウン」なども緩かったこともあり、また「仕事とはオフィスで集まってするものだ」という固定概念が強い人たちが経営層や管理職層に多いからなのか、常に「緊急事態宣言発令と言っても、痛勤電車の込み具合は変わらないままだよ~」という声が聴かれた。そしてその緩い規制も緩和されると多くの企業が元のオフィス勤務に戻ろうとしている。恐らく世界で最速で元の就業スタイルに戻った先進国のひとつだろう。外資系企業はまだまだ「週二日程度まで」のオフィス出勤、可能ならば在宅でも良しという状況だ。だが、先のWSJ誌の記事は少なくとも米国の事情は日本とは随分と異なることを示している。

人間は一度手にした利便性を手放しはしない

技術進歩に必要な一番のモチベーションは「楽になりたい」、「便利になりたい」と言った人間の欲望だ。右肩上がりのビジネス・トレンドを追求する上で、大きな判断基準となるポイントの一つは「その流れに、その人間の欲望を満たすキーがあるかどうか」だ。その欲望を満たすものである限り、決して後戻りはしない。

その意味で、この2年間で進歩したリモートワークのインフラ、或いはプラットフォームは間違いなくその人間の欲望に応えるものだ。固定電話から携帯電話へと変わる過程で、勿論「携帯電話なんて要らないよ。公衆電話があれば充分だし、どこに行っても電話に追い掛けられるなんて、自由が無くなって嫌だ」という人は沢山いた。だが今や「スマホなんて要りません」という人はまずいないだろう。「スマホは使えません」という人は極一部の高齢者には間違いなくいる。だが少なくとも労働世代以下でスマホが無い生活に耐えられる人は殆ど居ない筈だ。事実、先日のKDDIの通信障害など、多くの問題を提起することとなった。

更に言えば、携帯電話、そしてそのスマホへの進化は人々の生活スタイルを根底から変えた。更に、コミュニケーションのスタイルも、音声通話が、メールになり、そしてSNSやチャットに変わった。動画を送る文化など、20年前には想像もつかなった筈だ。

個人的な感覚で言えば、物理的にリモートワークに出来ない仕事(例えば飲食店など)を除き、多くの事務職の仕事はリモートワークに置き換えることが全て出来る。もしハードルがあるとすれば、それは利用者側のITリテラシーだ。

一方で、確かにノートパソコンの14-15インチのスクリーンひとつで恒常的に仕事をするとなると、相当に厳しいものがあるのも事実だ。だが最低限二つのスクリーン(モニターのこと)があれば多くの問題は解決する。例えばひとつは勤務時間中は常時接続のビデオ会議システム繋ぐコミュニケーション専用とでもしておけば、いつでも職場の人に声を掛けることも出来るからだ。

営業職はリモートワークには向かないという人がいる。だが実際はどうだろうか。昨今は金融機関の高齢者取引の本人確認などの場面でさえ、iPadなどを利用したテレビ電話での対応が許されている。つまりコンプライアンス・チェックとしての要件を満たすというのならば、当然営業も可能だろう。何故なら「顔を見ながら話したい」というニーズには完璧に対応出来ているからだ。確かに新規取引の勧誘などだと「物理的にコンタクト」をする必要があるかも知れないが、メールで初期コンタクトをし、その後ZOOMミーティングのアポイントを取り、そのまま業務が繋がるなんてことは最近では日常茶飯事だ。寧ろ移動の手間も無く、物理的な接触が無いだけ余計な感染リスクなどは起きないのだから。問題はそれを認めるか否かのマインドセットだけだろう。「たまにはお会いして食事でもしませんか?」というのが最近の流行りかも知れない。

米国のガソリン在庫が増えていることが示すもの

<FG Free Reportでは割愛>

まとめ

諸事、様子見となりそうだ

参院選の結果は現時点ではまだわかっていないが、恐らく与党が圧勝するだろう。一部で政治リスクを気にする向きがあったかにも聞いているが、常識的に考えて、現時点で政治リスクはあまり無いと思われる。つまり、選挙結果で大きな番狂わせは無いだろう。安倍元総理が暗殺されたことの影響は、直ぐに何か具現化するものでも無いと思われる。

一方、米国も26日、27日のFOMCがメインイベントで、それまでは憶測が中心だ。前回お伝えした「アマゾンのPrime day」が消費の堅調さを伝える可能性は高いが、それが能動的な巣篭もり消費の表れだという理解には即座にはならず、寧ろ利上げをしたいFRBを勇気づけることになるかも知れない。

米国の企業決算発表は今週末の7月14日のJPモルガン辺りから本格化するが、決算が市場を動かす材料となるのは来週以降だ。すると今週は膠着感が強いだけかも知れない。また夏休みシーズンを前に、多くの機関投資家がここでリスクを取ってポジションを傾けるとは考え難い。暫くは膠着した相場が続きそうだ。

My favorite Companies List(株主となって所有したい企業のリスト)

#有料会員向けのコンテンツです。

下記のリンクよりMFCLのページを開いてください。「アップデート」の日付が更新されている銘柄については、個別銘柄コメントにお伝えしたい重要なニュースを書き加えております。

MFCLのページを別仕立てとしたことで、週に一度ではなく、随時アップデートがあればページを更新しています。トップページで更新状況は確認出来ます。

———–<以上、抜粋終了>———–

(編集:Fund Garage編集部)

編集部後記

まずは無料版から

Fund Garageでは、不定期にはなりますが、無料で読める記事を投稿しております。 また、FG Free Reportについては毎週水曜日朝に投稿しております。 このFG Free Reportをはじめ、投資未経験者の方からベテランの方まで幅広くお楽しみいただけるコンテンツをご用意しております。以下のリンクにまとめてありますので、是非ご覧ください。  まずは無料版のコンテンツからお楽しみいただき、

まずは無料版のコンテンツからお楽しみいただき、

- 最新の情報

- FG Free Reportでは割愛している情報

- より詳しい技術や決算に関する解説

- My favorite Companies List(株主となって所有したい企業のリスト)

にもご興味の出た方は、是非下記のプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。 これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。ある意味、投資のための「コーチング」、気づきをお伝えしているとも言えるでしょう。 勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。

お問い合わせ

今回の記事に関するご質問、知りたいこと、記事のご要望などがございましたら、お気軽にメール(info@fundgarage.com)や各種SNS(Twitter、Facebook、Instagram)からご連絡ください。お問い合わせフォームからもご連絡いただけます。