昨今、日増しに物価高が騒がれているなか、日銀が「利上げ」をしないことを問題視する声を多く耳にします。

しかし、現在のインフレや円安の直接的な原因は金融政策だけでないようです。

今回は、日本経済の歴史を振り返りながら、今後我が国が歩むべき道や投資家としてどのような視点を持つべきかについて、プロのファンドマネージャーがお伝えします。

投資での資産形成をお考えの方も、既に投資を始められている方も、ご自身の知識と照らし合わせながらご覧ください。

また、先週の公式YouTubeでも、「日本株への危機感」をテーマに日本の経済力や技術力、市場の動きについて詳しく解説しています。

本記事の内容とも深くリンクしていますので、ぜひ合わせてご視聴ください。

(Fund Garage編集部)

「利上げ」すれば「円高」に変わるという盲信は間違い

日本の物価高、インフレの原因は何か?

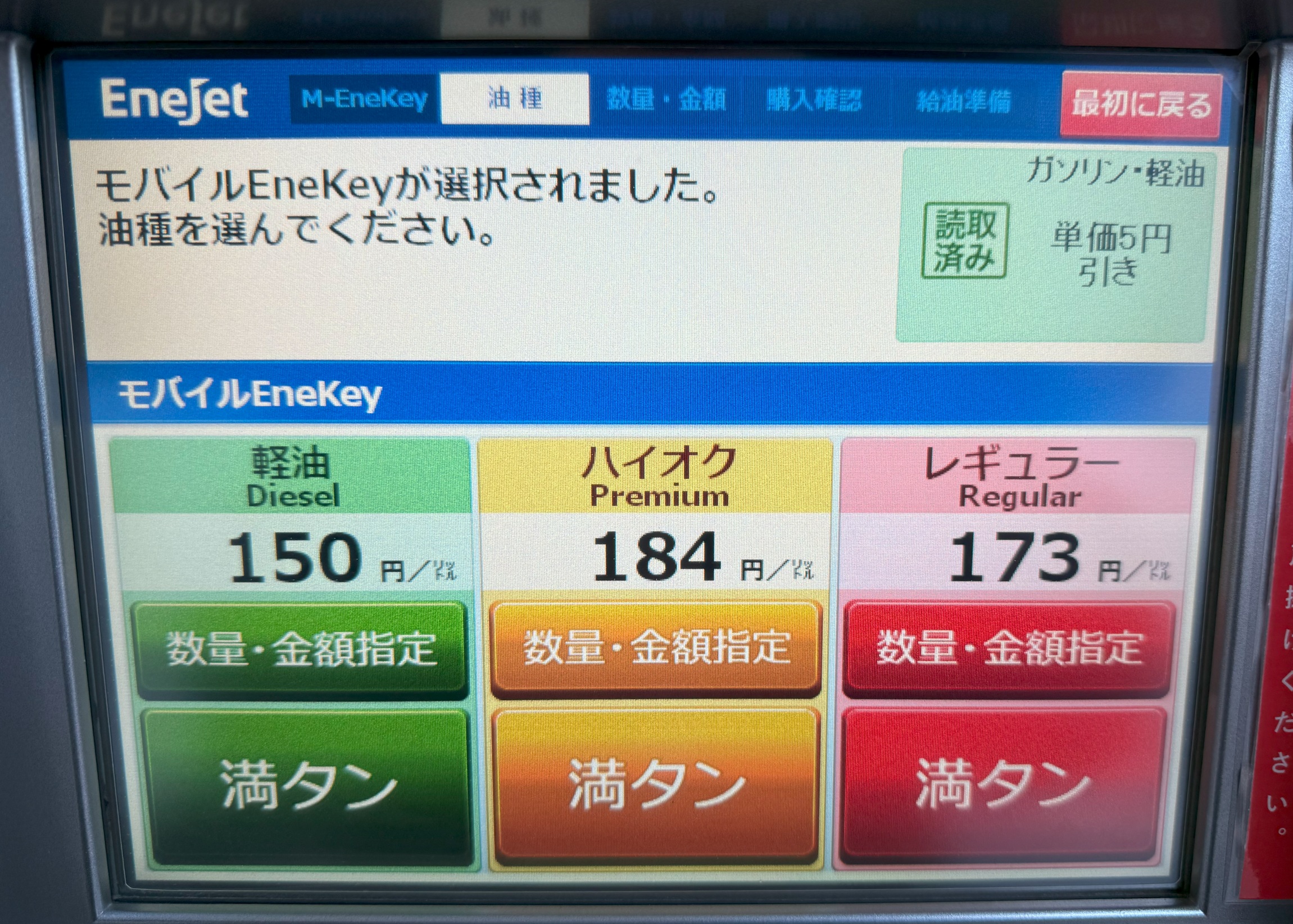

昨年、お米が店頭から姿を消し、価格が高騰したことは記憶に新しいが、昨今生鮮食品の価格高騰は目を見張るものがある。また、東京ガスは2025年3月検針分から標準家庭の電気代を0.8%値上げすると発表した。あるいは、下記の写真を見て貰えば一目瞭然だが、ガソリン価格も政府補助が終了したことで一気に跳ね上がっている。

ところが、これらは「金融政策」で変えられるタイプの物価上昇やインフレではない。

「利上げ(金融引き締め)→景気減速→需要低下→物価低下」という連鎖を企図して行うのが「利上げ」のはずだが、日本の物価上昇の原因はここにはない。

また、ガソリンなどの末端価格の上昇を円安から来る輸入価格の上昇に結び付けて説明されることが多いが、それだけではない。

ならば最もガソリン価格上昇の原因となっているのは何かというと、これだけ多く賦課されている税金だ。ガソリン税、地方揮発油税、石油石炭税、消費税——これらは既得権益があって減税や税削減が叶わず補助金で誤魔化してきたが、その補助金が削減され始めたのだ。

ちなみに、1リットル173円のガソリン代は、1ドル156円として換算すると、全米でガソリン代が一番高いカリフォルニア並の4.198ドルとなり、全米平均の3.120ドルよりも遥かに高い。

「バブル景気」の利上げとは意味が違い過ぎる

現在の日本経済の状況下で、おそらく、「日銀は利上げすべきだ」と考えている人たちの論拠は、

- 円安こそが輸入物価上昇を通じての物価高の元凶であるから、円高にし物価上昇を収めるために利上げすべき

- 何か経済的なショックが起こった時への利下げ余地確保のために利上げすべき

というものだろう。

確かに、1980年代後半の日本経済は、日銀が何度利上げを繰り返そうとも株価は下がらず、同様に円安も収まらなかった。

ところが、当時の日本経済のファンダメンタルズと今とでは、状況が全く異なるということを忘れてはならない。

当時、日銀が急激な利上げを続けても株価が下がらなかったのは、日本経済が本当に強かったからだ。しかしバブル景気が収まってからは、日銀が利上げに動くたび残念ながら株価は急落した。さらに、利上げとドル円相場の動きは必ずしも連動していない。

当時の日本企業は、

- 自動車産業:石油ショック後、アメリカのビッグ3(GM・フォード・クライスラー)が苦境に立たされた一方で、日本の自動車メーカー(トヨタ・ホンダ・日産)は急成長した。

- 半導体産業:NEC・東芝・日立といった「日の丸半導体」がメモリ市場で世界シェアを席巻し、一時はDRAMのシェアが世界の8割を占めた。

- 民生電機:ソニーのウォークマン、松下のAV機器など、日本製品は「高品質」「高技術」の代名詞。

と世界的に目立っていた産業が多かったと言える。

それに対して現在は、確かに日本のアニメやゲームなどのコンテンツ産業は世界で高い評価を得ているのは事実。ただし、これが1980年代のように「日本全体の経済力を象徴する存在」と言えるかは議論の余地がある。経済全体を牽引するには規模が限られるからだ。

「利上げ」の第一義的な効能は、当然「景気のスローダウン」だ。古今東西、景気を加速させる為に「利上げ」をした中央銀行はない。理論的に成り立たないから当然ではあるが、ましてや景気失速を目の前にして株価が堅調に推移できるとは、どうしても思えない。

為替が大きくトレンドを変える最大要因は何か?

では、為替相場の変動要因はなんだろうか。為替相場の日常的な変動要因は需給であり、中長期的な変動要因は二国間の国力差で決まる。それを購買力平価とか、ビッグマック理論のような話で理論武装することもあるが、もっと現実的な目線で捉えれば、実は政治で決まるようだというのが私の40年近い市場業務キャリアの中から得た結論だ。

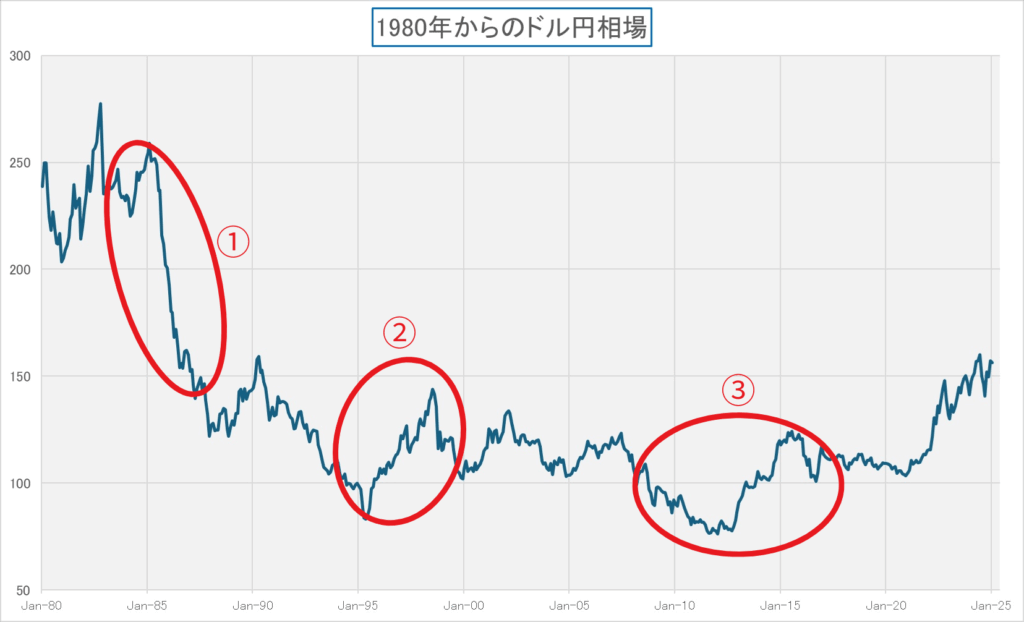

1980年からのドル円相場の推移チャート(下図)を見て、その歴史的な中長期的で且つ大きな変動要因を思い起こすと、やはり為替の変動要因は国際外交、ドル円相場に限って言えば「日米両政府の合意事項」というのが、もっとも説得力のある変動要因だと言える。下図につけた丸印は、大きなトレンドを描いていたタイミング(期間)となっている。

<①1985年から1988年まで>

この部分は、「プラザ合意」による円高だ。プラザ合意では、G5の中央銀行が協調して為替市場に介入し、ドル売り・他通貨買いを実施した。さらに日米の金利差が縮小したことで、投資家が米ドルから円への資金シフトを加速した。

特に、「ドル高是正」という明確な政策意思が日米両政府のみならずG5から示された点は、市場参加者の行動を一斉に変化させ円高に傾かせた最大の要因だろう。

<②1988年11月に121円台→1990年4月に159円台>

この時の為替変動の最大要因は、1987年2月22日に先進7カ国(G7)の「ルーブル合意」によるものだ。その内容はドル円相場に関しては、かなり明確に定義をしている。

- 1ドル=153円台〜155円台 を適正水準とする

- これ以上のドル安を防ぐため、各国が協調して市場介入を実施することを確認

当時の日本経済や技術力は素晴らしく、自動車やハイテク製品の輸出が膨らみ米国の対日赤字は拡大の一途をたどった。

<③1995年5月の歴史的円高→1998年7月の円安>

クリントン政権による対日圧力があり、同政権は為替レートを通じた貿易不均衡の是正を志向するようになった。そのため、一旦は160円手前まで進んだ円安が、1995年5月には83円台を付けるまで急激に向きを変えた。

しかし、ドル円相場が83円台の超円高を見た後の動きは、何が背景にあったのだろうか?なんと、98年7月には144円台に届くところまでの円安となっている。

それは、日米間の政策転換だ。これは別名を「逆ルーブル合意」などとも呼ばれるが、1995年4月の日米為替合意によって、G7による協調介入の実施が促された。この時、クリントン政権のロバート・ルービン財務長官(元ゴールドマン・サックスの共同会長)が、過度な円高による日本経済の崩壊がアメリカの国益にもマイナスに働くという認識に立って、より協調的なアプローチを取ることを選択したことが、為替の重要な転換点となったと言われている。

つまり何が言いたかったかというと、残念ながら歴史的に、チマチマしたわずかな金利差の修正は大きな為替変動、まして為替のトレンドを変えるような動きには発展していない、ということだ。

アベノミクスと米国政府との関係

ならば、2012年からの円安トレンドについてはどう考えるべきだろうか。つまり、アベノミクスの「三本の矢」のひとつとしての金融緩和政策によって、一旦は76円台にもなった超円高が、再び120円程度まで一旦は戻す円安を導いたのはなぜか?

言い換えると、プラザ合意やルーブル合意のようなものが日米間で表面的にはない中で、金融政策だけで円安誘導が行えたのかということだが、やはり単なる金融政策の結果というより、日米間の戦略的合意に基づく政策協調の一環であった可能性が高いと考えられる。

たとえば、当時の米国経済がリーマンショックからの回復途上にあり、ドル高による悪影響を吸収できる段階にあったことが、日本側に有利に働いたと考えられる。円安が進む一方でドル高が生じることは、米国にとっても一部でメリット(外国からの資本流入など)があるのだ。

また、安倍政権が展開した対米外交により、米国から黙認もしくは一定の支持を得ていた可能性が高い。

つまり、このような国際政治の中での「非公式な了解」が円安トレンドを支えたと考えるのは自然なように思える。

2021年以降の円安の原因と対策

現在の円安は、日銀の金融緩和政策だけが原因ではなく、日米金利差・エネルギー価格の高騰・日本経済の相対的な弱さなど、複合的な要因に起因しているとみる。特に、

- 米国の金融政策の転換(FRBの利上げ)

- 日本の金融政策の据え置き

- エネルギー価格の高騰と貿易収支の悪化

- パンデミック後の景気回復ペースの違い

などが背景として挙げられるだろう。

したがって確かに、日銀が利上げを行えば、金利差縮小への期待から円が一時的に買われる可能性はある。だが0.25%程度の利上げでは日米金利差を埋めるには全く不十分であり、円安トレンドを根本的に逆転させることは困難だ。

また、為替市場では利上げの規模だけでなく、政策の継続性や経済基盤が注目されるため、一度の利上げでは投資家の信認を得られず円高効果は限定的となる。

一方で、利上げによるリスクもある。住宅ローン金利が上昇すれば、個人消費が抑制され国内需要がさらに低迷する可能性は簡単に想像できる。

加えて企業活動への影響としては、金利上昇により中小企業の資金調達コストが増大する。特に、低金利を前提に経営を行っている企業(飲食業やサービス業)にとっては負担が大きくなり、景気回復の芽を摘む恐れがある。

つまり、現在のように日本経済の成長率が低く回復力が弱い中での利上げは、さらなるデフレリスクを招きかねないと言えよう。

では、金融政策以外の選択肢はあるのだろうか?

金融政策だけでは円安を根本的に解決することは難しいが、具体的には以下のような政策対応が重要と私は考えている。

- 経済構造改革

- 日本経済の成長力を高めるためには、エネルギー政策の見直し、デジタル化の推進、労働市場改革など、構造的な改革が不可欠。投資家の信認を高め、円の価値が自然と上昇する基盤形成を目指す。

- エネルギー政策の改善

- 再生可能エネルギーの導入拡大や原発再稼働の再検討を進めることで、エネルギーコストの低減を図るべきだろう。

- 外交と為替協調

- トランプ政権と協調し、米中関係の橋渡し役となれるポジショニングを確立できるように努める。

- 円安の進行が他国に影響を及ぼす場合、米国や他の主要国と為替協調を進めることで、市場への安定的なシグナルを送ることができる。外交政策が占めるウェイトは為替問題ではかなり大きい。

ただ、短期的に為替変動のことを拙速に推し量ろうとするよりも、日本の地政学的リスクも踏まえて、下の写真の時のような立ち位置になれるか否かが最も重要なことだと思われる。これは2019年6月に大阪で行われたG7サミットの時の写真だ。

まとめ

- 1980年代後半、日銀が急激な利上げを続けても株価が下がらなかったのは、日本経済が強かったから。しかしバブル景気が収まってからは、日銀が利上げに動くたび株価は急落した。

- 「利上げ」の第一義的な効能は「景気のスローダウン」であるので、景気失速を目の前にして株価が堅調に推移できるとは思えない。

- 歴史的に見ると、利上げとドル円相場の動きは必ずしも連動していない。為替相場の中長期的な変動要因は、二国間の国力差や政治で決まる傾向にある。

- 現在の円安は、日銀の金融緩和政策だけが原因ではなく、日米金利差・エネルギー価格の高騰・日本経済の相対的な弱さなど、複合的な要因に起因している。

- つまり現在の円安を解決するためには、日本の国力向上や地政学リスクを踏まえた外交が不可欠だ。

編集部後記

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。

公開から半年以上経った記事になりますので、現在の情勢とは異なる部分がございます。当時の市場の空気と、普遍的な知見の皆様にお届けできれば幸いです。

また、こちらは無料版記事のため、最新の情報や個別企業の解説についてはカットしております。

<FG Free Report では割愛>となっている箇所に関心をお持ちになられた方は、是非、下記ご案内よりプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。