今年も、エヌビディアをはじめとした「AI・半導体関連銘柄」の株式が市場を盛り上げました。逆にいえば、AI関連の動向が芳しくなければ、日米株式市場ともに急落するような場面も多かったです。

では、これからのAI市場は一体どのような未来を描いていくのでしょうか。プロのファンドマネージャーが解説します。

投資での資産形成をお考えの方も、既に投資を始められている方も、ご自身の知識と照らし合わせながらご覧ください。

(Fund Garage編集部)

「AIトレンド」を正しく捉える

日米株式市場が急落するも、AI市場は伸び続けている

先週の株式市場は、日米共に週初から急落する展開となった。これには、二つの理由がある。

ひとつ目の理由は、中東情勢だ。イスラエルがシリアにあるイラン大使館を爆撃したことへの報復として、イランがイスラエルに砲撃したことが中東情勢の緊迫化と戦禍の拡大を危惧させた。「買うから上がる、上がるから買う」というように「AI関連銘柄」を抱え続けた人達の背中を押すには、充分なきっかけとなったようだ。

ふたつ目の理由としては、AIサーバーなどのハードウェア・ベンダーであるスーパーマイクロ・コンピューター(Super Micro Computer, Inc.(SMCI))が通常通りのスケジュールで決算発表日程をアナウンスしたことだ。これにより、同社の「上方修正は無さそうだ」という噂が市場を駆け巡った。なぜなら同社は前回、決算発表日のアナウンスに先立ち、収益の上方修正を発表していたからだ。

このSMCIの下落を受け、「AI関連銘柄」と呼ばれる銘柄群(本尊のエヌビディア(NVDA)を含む)が、一気に週末金曜日に叩き売られた。そもそも先週、先に決算発表を行っていた半導体露光装置のオランダASMLや、半導体製造請負の台湾TSMCの決算内容も、市場の期待を満たせなかったのだ。だから今回のSMCIの発表は、市場のAI関連に対する疑心暗鬼に拍車を掛けたのだろう。

具体的に、各社の下落率はたった一日だけで、

- スーパーマイクロ・コンピューター(SMCI):△23.14%

- エヌビディア(NVDA):△10.00%

- アドバンスド・マイクロ・デバイス(AMD):△5.44%

- Armアーキテクチャ(ARM):△16.90%

という急落ぶりであった。

どうやら不振の源は、減速感著しい電気自動車(BEV)関連の需要スローダウンにあるようだ。電気自動車(BEV)はその製造過程で、最先端品ではない安価な半導体を多く使用する。つまり現在BEVの販売が減速している以上、この下落は道理にかなっている。まだスマホやパソコンの需要も回復し切らない現段階では、流石に「AI」や「アクセラレーテッド・コンピューティング」だけでは廉価品の半導体の数量まで含めて、力不足だといえよう。

ただ、TSMCの決算発表でも明らかにされたが、AI用途などのHPC(ハイ・パフォーマンス・コンピューティング)向けの最先端半導体の需要は引き続きかなり力強いという。すなわち、「AI」もしくは「アクセラレーテッド・コンピューティング」の分野は、力強く伸び続けているということ。これが本来、投資家にとって一番重要な確認事項だ。

日本の「AI関連株」は過大評価されている

今回注意しなければいけないのは、日米株式市場それぞれの下落理由が本質的に「似て非なるもの」であるという点だ。

先週の日経平均株価の下げをリードしたのは東京エレクトロンで、この一銘柄だけで日経平均株価を314.81円も引き下げている。また同社に加えて、アドバンテスト、レーザーテック、ディスコという3つの半導体製造装置メーカーを合わせると、日経平均下落の約45%を占めている。

この結果から分かるのは、これら「半導体関連メーカー」が日本の株式市場をリードしているということだ。なぜなら、単純平均型を採用する日経平均株価は、値がさ株の影響を受けやすいからである。

しかし、これまでFund Garageのレポートでお伝えしてきた通り、残念ながら日本企業に「AI関連」の主力企業はない。つまり、エヌビディアの最先端GPU半導体を作るのは、台湾TSMCや韓国SAMSUNGのファンダリー(半導体受託生産企業)であり、そのファンダリーが使う半導体製造装置や素材類を作っているのが日本企業ということだ。もっと残酷な言い方をすれば、腕利きの職人(=エヌビディア)が使う工具や刃物類(=TSMC)の、砥石を作っているのが日本企業なのである。

それにもかかわらず、この「AIトレンド」の中で、東京エレクトロン、アドバンテスト、レーザーテック、ディスコなどの半導体製造装置メーカーや、その製造プロセスに関係する各種素材メーカーも一緒くたに「AI関連銘柄」として取り上げられている。さらに、それらの銘柄がAI本家であるエヌビディアよりも割高となっているのだから、過大評価されているとしか思えない。

具体的には、エヌビディアのPERは週末時点で33.98倍に留まった。これに対し、東京エレクトロンは45.7倍、アドバンテストが62.8倍、レーザーテックが63.2倍、ディスコが72.6倍と値付けされている。

いずれ薄まっていく「国内AI関連株」の割高感

前述の「国内AI関連株」たちは、概ね値がさのハイテク株である。これらが市場を引っ張っていたために、市場の上昇率は、「TOPIX<日経平均株価」となっていた。

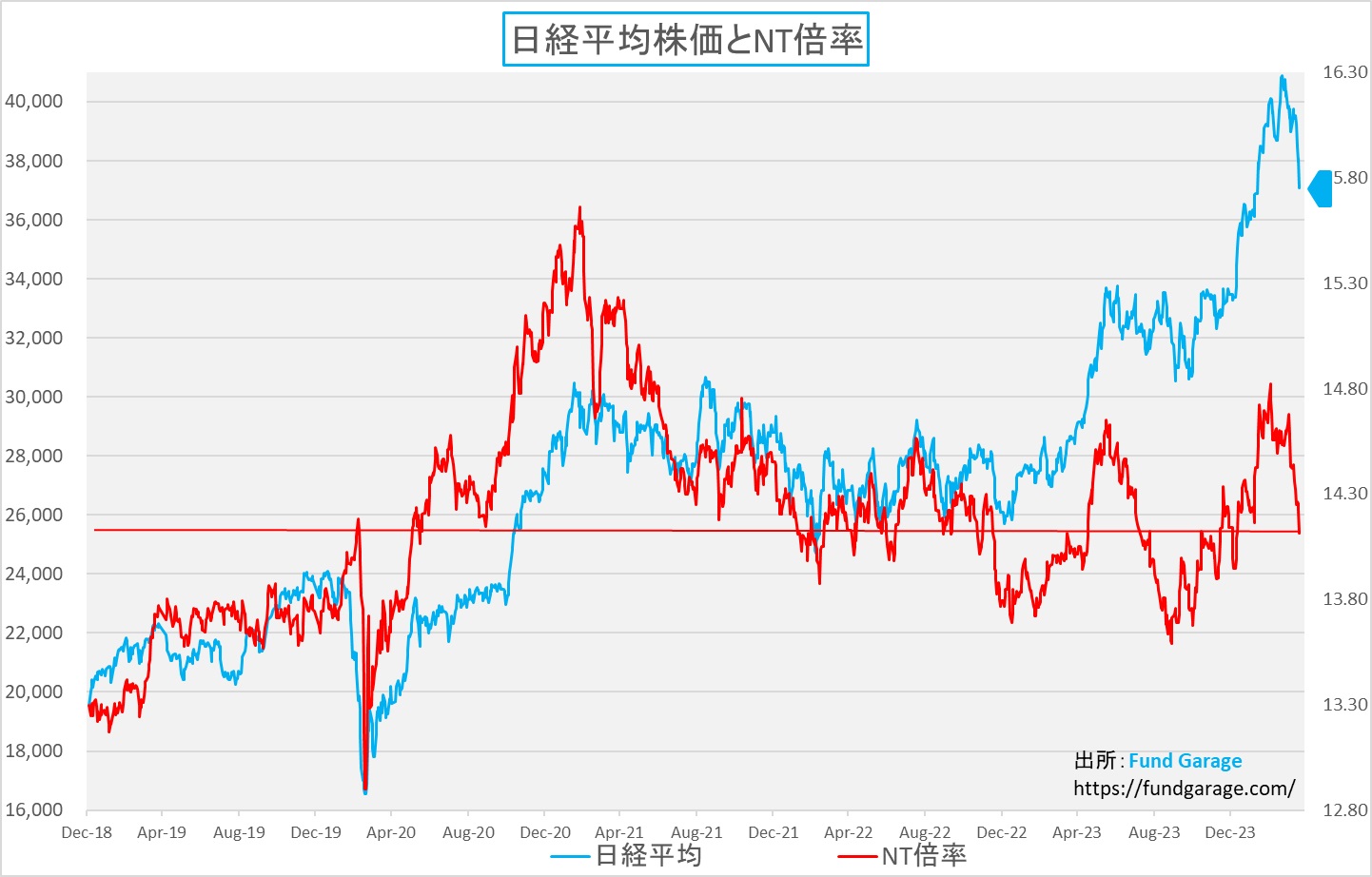

つまり、日経平均株価をTOPIXで割ったNT倍率が、歪に高まる形で日経平均株価は34年振りの高値を更新したことで、41,000円台に期待を繋ぐ形で値上がってしまっていた。

その状態は、いつか是正されなければ健全な経済成長は見込めないのだが、この2週間でかなりスッキリと是正したことがわかった。言い換えると、日経平均株価の方が大幅に下落したのだ。

下のチャートの赤い線がNT倍率を示しているが、足許で急激に修正が進んだことが一目瞭然である。NT倍率の高値は3月4日だが、この日初めて日経平均株価は40000円代に載せた。

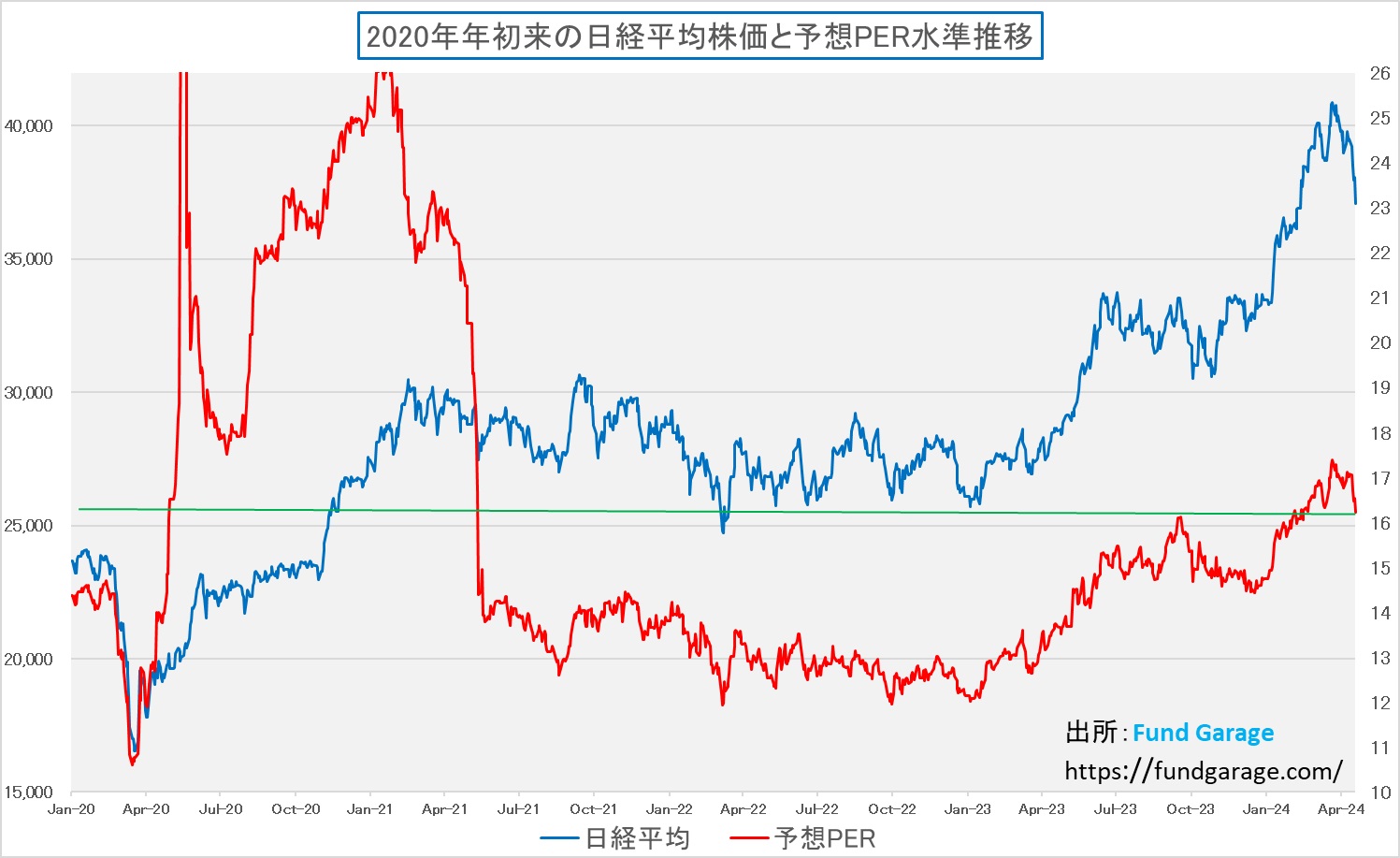

その一方で、株価の割安感が出てきたかというと、そうとは言い切れない。

代表的な指標であるPERで確認すると、下記のチャートが示す通りだ。ただし、このPERの見方には少々注意が必要になる。なぜなら、日本の今期予想PERは、3月決算期をベースにしている場合がほとんどであり、来月から本格化する2024年3月期決算の発表に併せて2025年3月期見通しが発表されるまでアップデートされないからだ。ちなみに、米国企業の予想PERにあたるP/E(FWD)は、アナリスト予想に基づく市場コンセンサスをベースに、多くの場合で3カ月先の収益予想(四半期決算ベース)に合わせてある。つまり、比較的常にアップデートされていると考えていい。

たいてい市場は、「来期も伸長しそうだ」という企業の株式を買い上げる。この理屈からすると、次回決算発表に併せてアップデートする「今期予想EPS」が発表される直前に、最もPERが高く※なる。すなわち、日本経済が好調を維持し、今年よりも来年、来年よりも再来年という絵が描けるとするならば、現在の今期予想PERは高くなっていても当然と言える。

今後少なくとも、賃上げや利上げが視野に入るのがリアルな日本経済の状態だとするならば、常識的にはこのPER水準は低下するとみて良いだろう。つまり割高感があったとしても、それは薄まる可能性があるということだ。

※…PER=株価÷EPS(1株あたり純利益)で算出されるため。

まとめ

いかがだっただろうか。日米の「AI・半導体関連企業」というのは、立ち位置が全く異なり、割高・割安の感覚に大きな差があることがお分かりいただけただろう。

たとえば、大御所であるエヌビディアが仮に下落したとしても、大本のビジネストレンドが途絶えていない限りは心配することはない。一方で、日本の企業は脇役企業が多くなっており、異様に吊り上がっている節がある。このように大きく評価しすぎてしまうと、その吊り上がりが解けた時に大きく損をする可能性が出てきてしまうのだ。それが、ご紹介したNT倍率にも表れていた。

これからも我々投資家は、常にビジネス・トレンドを見誤らないように投資活動を行なっていく必要がある。

編集部後記

こちらは、Fund Garageプレミアム会員専用の「プレミアム・レポート」の再編集版記事です。

公開から半年以上経った記事になりますので、現在の情勢とは異なる部分がございます。当時の市場の空気と、普遍的な知見の皆様にお届けできれば幸いです。

また、こちらは無料版記事のため、最新の情報や個別企業の解説についてはカットしております。

<FG Free Report では割愛>となっている箇所に関心をお持ちになられた方は、是非、下記ご案内よりプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。