無料版の始めに

こちらは、Fund Garageのプレミアム会員専用の「プレミアム・レポート」の再掲版の記事です。公開から半年以上経った記事になりますが、当時の市場の空気と、普遍的な知見を皆様にお届けできれば幸いです。より最新の情報や個別企業の解説に関心をお持ちになられた方は、是非プレミアム会員にお申し込みください。

前置きが長くなってしまいました。ではこの後、「プレミアム・レポート 2021年11月1日号」の一部を無料抜粋という形でご覧頂きましょう。

———–<以下、プレミアム・レポートより抜粋>———–

AMDやAMZNの決算を株主目線でどう読むか

市場予想は幻影、外部要因は現実

予想通り四半期決算(2021年11月当時の)については諸々のノイズが飛び交い、見ている限り投資家は右往左往しているようだ。その最大の理由は

「市場コンセンサスを上回った」或いは「下回った」

ということらしい。だが、そもそもこの

「市場コンセンサス」

とは何だろうか?これについては昔から疑問に思っている。

実は市場コンセンサスを「ビートした(上回った)」と言われる時でも、その上回り方が足りないとケチをつけるかのように株価が下落することもあるし、その逆もある。またそもそも市場コンセンサスとは、どんな人がどうやって作り出しているのだろうかということにも疑問がある。

ひとつには日本では「IBES」のようなデータ集計業者がアナリストの見込みを集計しているものがあるが、驚いたのはその集計対象としているアナリストの数だ。標本数が少ないから適切では無いというのではなく、逆に多過ぎるのだ。

例えば決算発表後に売り込まれたキャノン(7731)は、なんと当社をカバーする16人のアナリスト全員の予想を集計している。これでは単なるアナリスト平均だ。市場参加者への影響力やそもそもの分析力を考えたら全員を集計することに何の意味があるだろう。更に言えば、「買い」だと思う人が居て、「売り」だと思う人が居るから株は売ったり買ったりされるわけだが、

全てを合算して平均化したその数値に何の意味があるだろうか。

もし「専門家」としてアナリストが居るならば、終わった期の実績値の予想は限りなく正確でなければならないし、先々の見通しは諸説あっても当然だ。だからこそ、決算発表後にこうした内容で売られる銘柄については、その内容を自分自身で確認して、思わぬ「安値拾い」をするチャンスが山とあるということになる。

そしてもうひとつ。今期や来期の正確な収益予想を立てることは極めて難しい。多くのものは末端で「移り気な消費者」の購買活動や購買意欲に左右されるからだ。要因は様々だが、未知で不確定な要素が多いものほど収益予想は外れる。

下記に示すは前述のキャノンのWebページで紹介されている同社をカバーしているアナリストの一覧だ。

決算が市場コンセンサスを下回ったと言われたら

その背景には色々なパターンが考えられる。例えば売上ならば、

- 数量総量が予想以上に減少した場合と、

- 単価が実取引の部分で下落していた場合だ。

利益が未達の場合、コスト上昇が要因となるが、

- 人件費、燃料費、材料費、など各種費用要因のほか、

- よくあるのが前年以前に実行した大きな設備投資の減価償却費が大きく計上された場合だ。

村田製作所のような電子部品メーカーの決算によくある。ただこれを受けて「市場コンセンサスに未達」とするのはいかがなものだろうか。

企業の会計上で行われる減価償却については、基本的には

「アナリストならば計算出来るべき」

レベルのものだ。だが、市場コンセンサスは大型設備投資後の減価償却の影響を過小評価していて慌てて「サプライズ」と宣う時がよくある。市場コンセンサスが「アナリストの収益予想を集計したもの」であるのならば、単なる素人の「数値当てゲーム」以上に価値は無い市場コンセンサスということだ。

また今回の決算(2021年7-9月期決算実績および10-12月期ガイダンス)ように当該企業の努力ではどうにもならない「サプライチェーンの目詰まりの影響」のような外部要因が足を引っ張るケースは全く意味が違ったことになる。

情報収集は日常生活から

ただ本来、これさえもマメに情報収集をしていれば掴めるもので修正を掛けられる。そして、特に「アナリスト」という仰々しい肩書を持っていない人でも、生活の中でも情報は得ることができる。要するにそうしたことにアンテナを立てているかが重要となる。

ひとつ目は、近所にあるオートバックスに立ち寄り、カーナビのことで相談をした時のこと。勿論今のクルマには純正のカーナビがついてはいるが、AppleのCarPlayが使えるものに付け替えたいという相談をした。お店の方からは「可能ですし、取付けキットも購入すれば、純正品のあとに綺麗に取り付けられます。ただ、モノがありません。メーカーも来年になってから生産再開と言っています」という内容だった。その後質問をしたところ、半導体だけでなく他の不足物の状況も含めて教えてくれた。

ふたつ目は、自宅のエアコンの取換え工事に来た電設工事の人からも聞くことが出来た。最近流行りの天井埋め込み型のエアコンが足りないらしい。それが理由で新築工事が止まっていると。またマンション工事などでも、エアコンが無くて工事中断ということあるらしい。

こうした情報収集は、特に能動的なアクションを起こさずとも、自然と日常生活の中で耳に入るものだ。問題はそれを「大事な情報を聞いたな」と思うアンテナがあるかないかだろう。

先週、先月(10月)の市場を振り返る

<FG Free Reportでは割愛>

注目の決算から拾い読み

インテルの不調をせせら笑うかのAMDの躍進

決算説明に際して提示されたプレゼンテーション資料の最初のページ。特にインテルへの当て擦りでは無いと思うが、正にAMDの現在の業界内でのポジショニングを正確に表している。それがこれ。まずはチップの設計でも製造でも技術の最先端を突っ走ており、データセンターでもインテルの牙城をドンドン崩している。またゲーミングの世界ではPCゲームのみならず、MicrosoftのX-BoxもSonyのPlayStationでも、どちらもCPUを作っているのはAMDなので、ゲームの世界はある意味では独壇場だ。

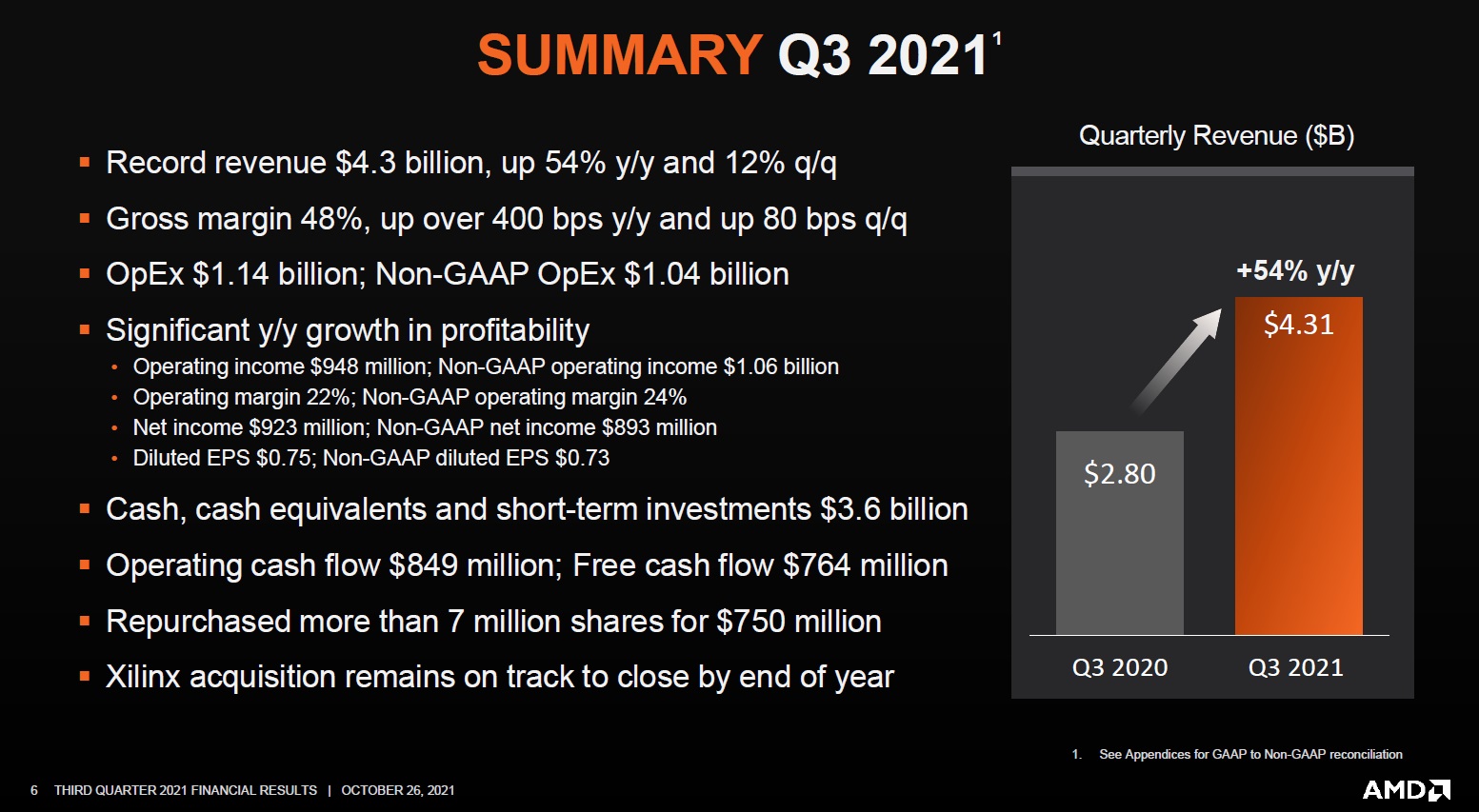

肝心な決算内容の方だが、文句ない結果を叩き出したのは事実だ。Q3 Non-GAAP EPS of $0.73 beats by $0.07; GAAP EPS of $0.75 beats by $0.14.

Revenue of $4.31B (+53.9% Y/Y) beats by $200M. これが実績。そしてガイダンスの方は第4四半期については AMD guides revenue of ~$4.5B (consensus: $4.25B), plus or minus $100M, and non-GAAP gross margin of 49.5%. 更に通年ベースについては AMD now expects revenue to grow approximately 65 percent driven by growth across all businesses, up from prior guidance of 60 percent growth. AMD expects non-GAAP gross margin to be approximately 48 percent for the full year 2021. つまり従来の成長予想が60%だったところを65%へと引き上げている。

社会の公器となったamazonの決算

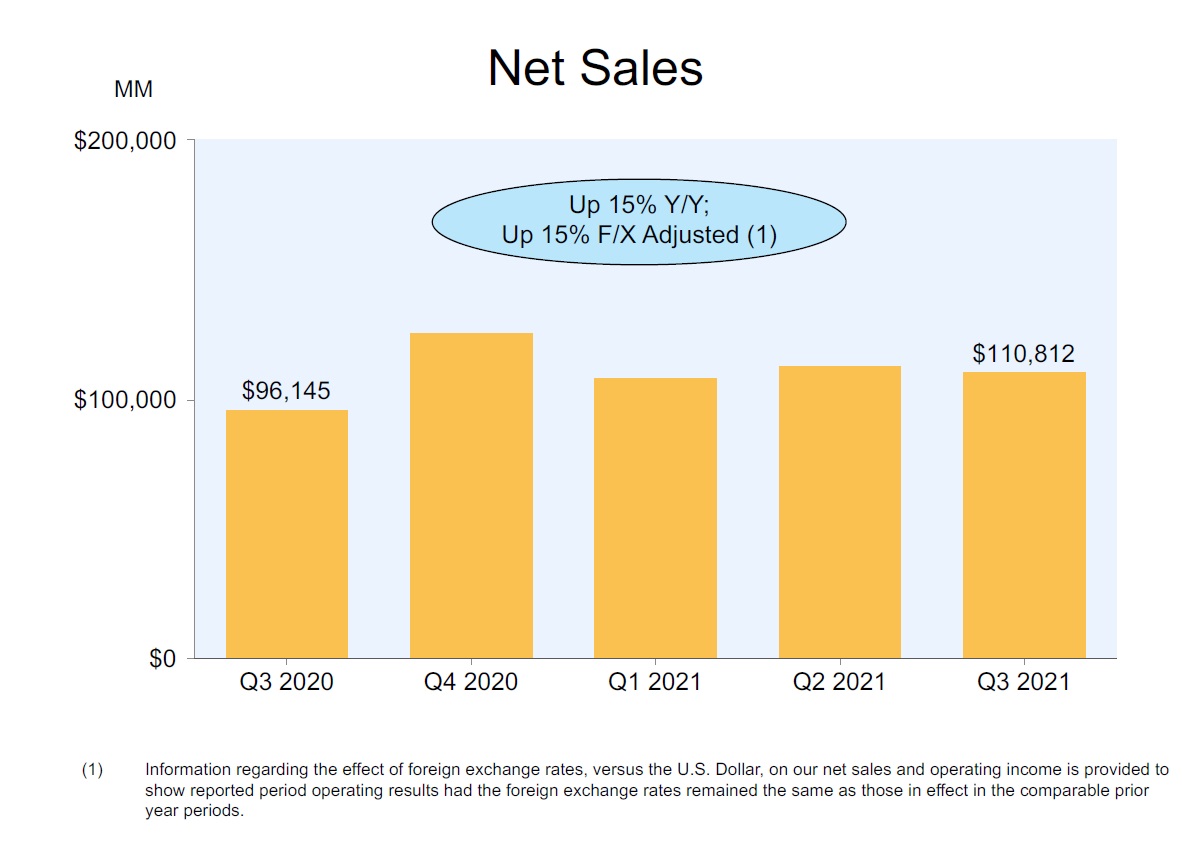

まずamazonの決算は「Q3 GAAP EPS of $6.12 misses by $2.81. Revenue of $110.81B (+15.3% Y/Y) misses by $850M. Q4 Guidance net sales are expected to be between $130.0 billion and $140.0 billion ( $142.15B consensus).」となったため、決算発表後の引け後市場から株価は売られた。 当然IPOの頃からとは言わずとも、100ドル~200ドルの頃から30倍にもなっている株価上昇をエンジョイすることは出来なかっただろう。出来るようにするには、やはり

決算発表後のカンファレンスなどを直接聞いて、その内容を精査する

必要がある。

<FG Free Reportでは中略>

外部要因が困難な時に、

利益を追求し続けることよりも、カスタマーエクスペリエンスを向上させる。

その為に必要な手段は

ウォール街のアナリストが何を言い出すかは容易に想像がついても、決して諦めたりせずに投資を続ける。

その結果として雇用拡大にも貢献する。間違いなく、こうした経営努力を惜しまずに、更に顧客の事をリアルに考えて、サービスを向上させる。間違いなく外部要因がフォローにならずとも、極端にアゲンストではなくなるだけでこうした企業は上を向く。だからこそ、多くのアナリストが評価を変えられないのはそのせいだ。

まとめ

投資家のスタイルが問われる時

今回の四半期決算については株式投資に対する投資家のスタンスも再度問われる流れになっているようだ。

要するに

「短期売買」の投機を続けるか、株式投資本来の「株主になる」という点に重きを置いた長期投資をするか

ということだ。お分かりの通り、決算発表を見て「市場コンセンサスを下回った」という理由だけで下落する株価の中で株主であることを辞めるタイプの投資行動だと、恐らく投資収益を得ることも出来ないし、株式投資をしていた良かったと思うことも少ないだろう。

外部要因が困難な課題を与える中で、経営陣も社員も一丸となって創意工夫と努力を貫いて挙げた業績を、単純に「市場コンセンサスに未達」ということで株を売る、すなわち「株主であることを辞める」というのは如何なものだろうか。私は逆に外部環境が厳しい時に、サプライチェーンの目詰まりを何とか潜り抜け、当然それを教訓に新たな手立ても駆使をして、出来れば更にカスタマーエクスペリエンスをも向上させるような会社については、寧ろ好んで株主になりたいと思う。またそうした企業の株主(企業の所有者)であることを嬉しく思う方だ。

一方で、棚から牡丹餅のように単に追い風が吹いて、それこそ市場コンセンサスを上回る収益を挙げて株価が高騰しているところもある。だが企業の努力によるものでなく、外部要因の後押しによる利益の上積みは、外務要因が逆転すれば途端に崩れ去るだろう。前者のような企業の株を売り、その資金で後者のような企業の株を買うというのは勿論立派な投資行動ではある。ただ私は寧ろその逆を好む。

技術と経営マネージメント力がある企業の株がバーゲンセールに並ぶなら、正にお買い時だと思うからだ。またそれこそが本来的な「応援投資」だろう。「応援する」と言いながら、四半期決算の内容で右往左往するファンドマネージャーも居るが、当然のことながらパフォーマンスは良いわけがない。誰もが買える時、或いは売れる時は、その反対行動を取った方が良いのが実は鉄則だったりする。

SDGsなどと簡単に言うが、ESGも含めて、この局面で色々なことが見えてきているように思えてならない。

———–<以上、抜粋終了>———–

有料版のFG Premium Reportでは、

このあと「My favorite Companies List(株主となって所有したい企業のリスト)」

が続きます。

(編集:Fund Garage編集部)

編集部後記

まずは無料版から

Fund Garageでは、不定期にはなりますが、無料で読める記事を投稿しております。

また、FG Free Reportについても今後バックナンバーを増量してまいります。

このFG Free Reportをはじめ、投資未経験者の方からベテランの方まで幅広くお楽しみいただけるコンテンツをご用意しております。以下のリンクにまとめてありますので、是非ご覧ください。

まずは無料版のコンテンツからお楽しみいただき、

- 最新の情報

- より詳しい技術や決算に関する解説

- My favorite Companies List(株主となって所有したい企業のリスト)

にもご興味の出た方は、是非下記のプレミアム会員にお申し込みください。

有料版のご案内

Fund Garageのプレミアム会員専用の「プレミアム・レポート」では、個別銘柄の買い推奨などは特に行いません。

これは投資家と銘柄との相性もあるからです。「お宝銘柄レポート」とは違うことは予めお断りしておきます。お伝えするのは注目のビジネス・トレンドとその動向がメインで、それをどうやってフォローしているかなどを毎週お伝えしています。ある意味、投資のための「コーチング」、気づきをお伝えしているとも言えるでしょう。

勿論、多くのヒントになるアイデアは沢山含まれていますし、技術動向などもなるたけ分り易くお伝えしています。そうすることで、自然とビジネス・トレンドを見て、安心して長期投資を続けられるノウハウを身につけて貰うお手伝いをするのがFund Garageの「プレミアム会員専用プレミアム・レポート」です。

お問い合わせ

今回の記事に関するご質問、知りたいこと、記事のご要望などがございましたら、お気軽にメール(info@fundgarage.com)や各種SNS(Twitter、Facebook、Instagram)からご連絡ください。お問い合わせフォームからもご連絡いただけます。