ポートフォリオの概況

2021年11月の月間パフォーマンス

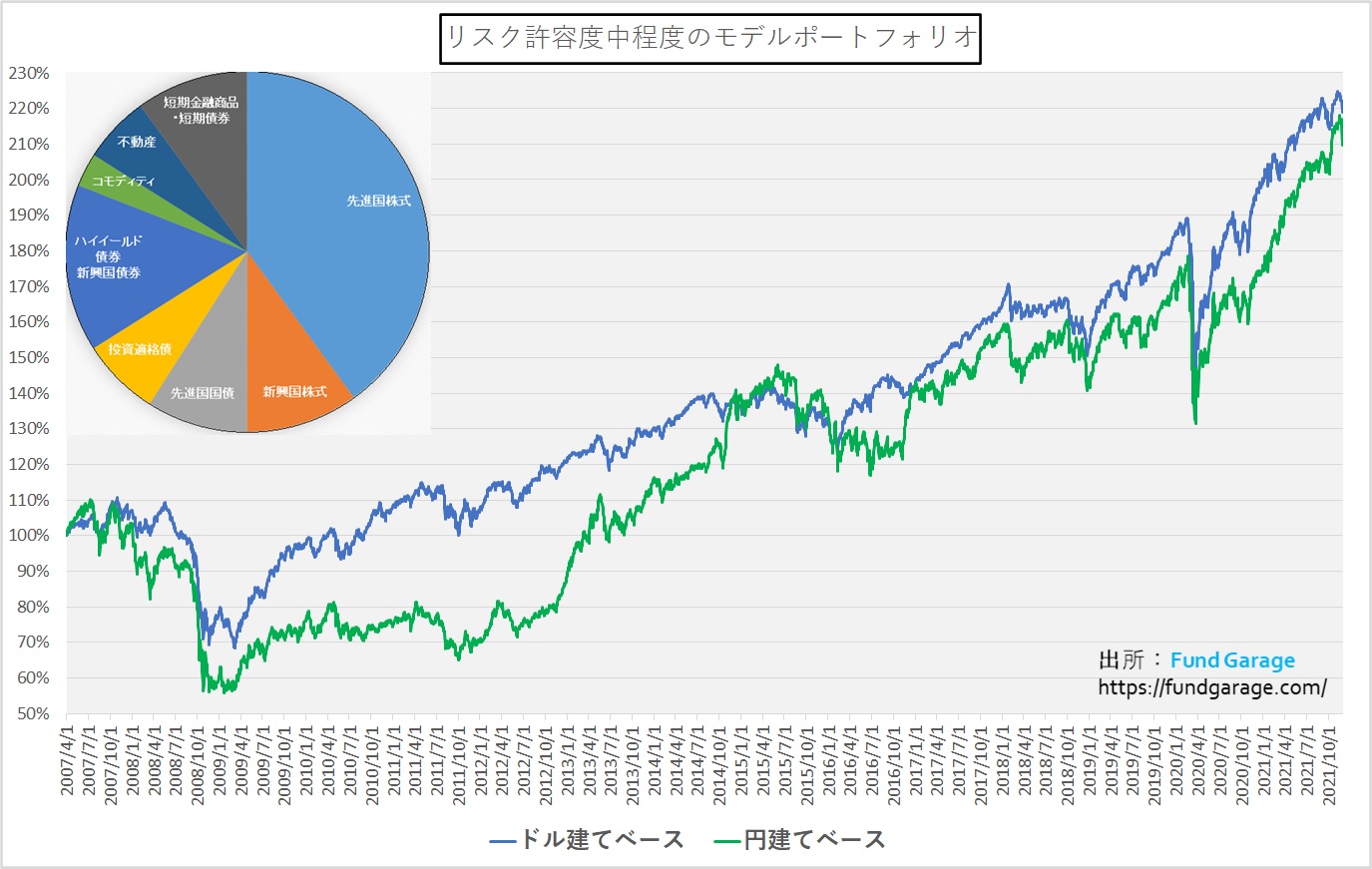

「リスク中程度のモデル・ポートフォリオ」の2021年11月末までのパフォーマンスは、ドル建てポートフォリオで設定来が月末219.96%(設定来年率5.52%複利)と10月末より若干低下となり、2021年年初来のパフォーマンスは絶対値でプラス9.69%、2020年年初来のパフォーマンスは絶対値でプラス19.12%となりました。円建てポートフォリオは11月末時点で210.63%ですから、2021年年初来のパフォーマンスは絶対値でプラス19.74%、2020年年初来のパフォーマンスはプラス23.81とこちらも若干低下となります。ドル建てと円建てポートフォリオのパフォーマンス差は為替が要因です。10月末時点ではドル円は113.60円台でしたが、11月末時点では112.95円と△0.57%円高に振れています。この円高分の△0.57%が11月はドル建てモデルに比べて劣勢になるように作用しました。

単月のパフォーマンスはドル建てポートフォリオがマイナス△1.10%、円建てポートフォリオもマイナス△1.67%となりました。11月は先進国株式が△0.64%、新興国株式が△4.92%、コモディティが△7.69%、不動産が△0.07%と厳しい展開となりました。更にハイ・イールド/新興国債券も△1.59%と金利上昇などの影響でマイナスとなり、逆にこれを埋め合わさるプラスのアセット・クラスがありませんでした。金利上昇局面に入れば、債券のパフォーマンスは継続的に不芳となることが容易に予想されます。円建てポートフォリオに関しては、当月は為替が円高に振れたことが足を引っ張る結果となりました。

Fund GarageのモデルポートフォリオはSAA型(戦略的アセットアロケーション)ですので年に一度はアセットアロケーションの見直しを行いますが、米国FRBによる超金融緩和姿勢のいよいよの転換が、過去40年間続いて米国金利の低下トレンドを終焉させるものとなるため、債券のウェイトを引き下げる方向で検討を重ねています。もしSAAの変更をするとすれば、本シミュレーションにとっても初めてのアセットアロケーションの転換と言うことになります。