※「FG Premium Report 11月29日号」の一部を編集して公開します

投資は投機ではなく、最後まで冷静な者が勝つ

悪い話ばかりでは決してない、寧ろ安易に走ったからだ

投資は「普段は慎重すぎるほど慎重に、そして必要な時だけ生き馬の目を抜く素早さで変わり身する」ことが出来る人だけが勝てるというのが成功への鉄則でしょう。簡単なことのようにも聞こえますが、実はこのセルフ・マネージメントが一番難しい問題です。なぜか?それは投資の成果は「お金」であり、現代人の「欲望」が最も強く向かうところだからです。投資の巧拙を決める最大の要素は、行きつくところ「如何に自分自身の欲望をマネージメント出来るか」でしょう。これは行動経済学からのアプローチでも証明することが出来ます。

この「慎重さと大胆さ」の切り替えのメリハリがとても大事です。ならば最悪なのは何かといえば、日和見に強気になったり、弱気になったりすることです。これは多くの場合、情報過多の時代が齎した多くの「ノイズ」に振り回され、自分自身の考えがまとまっていないことが原因であることが殆どです。要するに「他人の話に振り回されてしまっている」ということです。

現在市場を、取り分け米国株式市場をアップダウンさせている大きな原因のひとつは「米国金利の行方」です。株式市場に比べると、機関投資家の占有率が高いこともあって普段は冷静で慎重であることが多い債券市場ですが、今回はその米国債券市場でさえ振り回されているようです。それはFRBがテーパリング開始を始めたことで「利上げ不安」が債券市場の底流に走っていたからです。そこにジェローム・パウウェル議長(対抗馬よりはタカ派に思われていた)の再任が決まり、燃料価格の上昇やサプライチェーンの目詰まりなどでインフレ懸念が高進し、更に再び「オミクロン」という最新の感染力が強い変異型新型コロナウイルスの話題が拡がったということです。

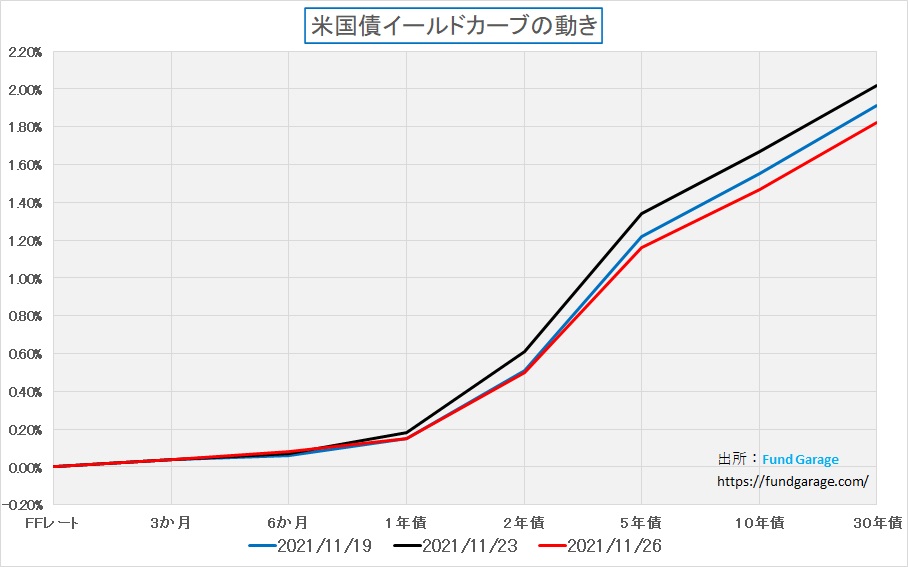

米国債券市場がそれほど混乱していることを示しているのがこの一週間のイールドカーブの動きです。実は「インフレ懸念」や「早期利上げ懸念」と解説されている株式市場の動きとは異なり、11月第4週のイールドカーブは下方にドリフトダウンしています。つまり「金利は低下している」ということで、多くの解説とは真逆の動きになっているということです。

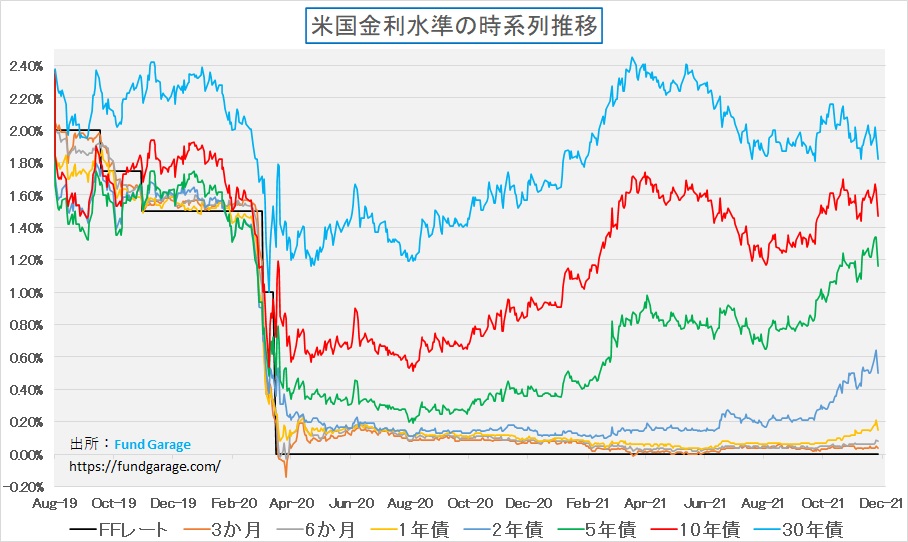

上記チャートの赤いラインは11月26日、黒いラインは立ち合い日数で言えば、僅か3営業日前の11月23日です。サンクスギビングが終わって、ブラックフライデーに浮かれて買い物でもしようと思っていたボンド・トレーダーはさぞかし慌てたことだと思います。続いて下のチャートでは全体の時系列変化も見ておきましょう。金利水準は再びテーパリングが決定する前の水準にまで押し戻されているのがお判りいただけるでしょうか。(編集時注記:12月第一週で長期金利はより低下した)

確かに市場を取り巻く情報の多くが「金利上昇」を前提とした話に傾いている/傾いていたのは間違いありません。寧ろその話の方がたくさん聞こえてきました。「ノイズ」と呼ぶにはあまりにも「主旋律」だったかも知れません。だからジェローム・パウウェル議長の再任が決まり、これで利上げが2022年でも前倒しになると景気回復の楽観的なシナリオを描いていた人たちはさぞ腰を抜かしていることと思います。ただこの数週間の間レポートで毎回お伝えしてきたように、少なくとも欧州であれほどまでに感染者数が増加し、事実オーストラリアが再度ロックダウンとなるような事態になった以上、常識的に考えてこのまま単純に「ポスト・コロナ」が訪れると考える方が無茶です。実は2021年の始めにも同じ動きがあったのを覚えているでしょうか?そう日経平均株価が最初に30000円台を回復した時のバックグラウンドです。

その意味では、南アフリカの「オミクロン」は「デルタ株」より感染力が強くて怖いウイルスかも知れませんが、既に事象としては既存のコロナが欧州を中心に拡大しており、「オミクロン」は単に追い打ちを掛けるように「まだまだ安心するのは早過ぎるよ」ということを認識させてくれただけかも知れません。

もうひとつの話題としては原油価格の急落があります。日米中が国家戦略備蓄の原油を放出してまで値下がり安定を企図した原油価格ですが、何のことは無い、再度の感染拡大で再度需要が低下すると考えられて価格は週末に急落しています。11月26日の終値は1バレル当たり68.15ドルと70ドル割れを見るのは9月初旬以来となります。(編集時注記:12月第一週には63ドル台も示現している)

「景気の気の字は気分の気」とよく言われますが、これを予測するのは非常に難しいことです。日銀短観で示される「業況判断DI」と呼ばれる数値データでさえ、その元を質せば「景気は良くなると思うかどうかを(1)良い、(2)さほど良くない、(3)悪い、の3つの選択肢で評価して貰い集計したもの」に過ぎません。だからこそブレがあるのです。その一方で、少なくとも加速し始めていたデジタルトランスフォーメーションの流れは実業の現場では再度燃料補給されることになると思われます。それは人間のお金以外の欲望である「便利で楽な暮らしをしたい」というニーズを満たす技術の流れだからです。端的な例が、誰もがスマホをもう手放せないように、リモート・ワークの利便性や効率性に目覚めた人は、もう一度「痛勤電車」に乗りたいとは思わない、つまりビデオ会議システムは無くならない流れだからです。誰もハンコをつくためだけに「痛勤電車」に乗るのは嬉しくない筈です。

ならばどうすれば良いのか。それは「ノイズ」を排除することです。「欲望」に任せて戦線を拡大しないことです。そして短期売買で儲けようとはしないことです。短期売買で利益を積み上げられる人は、極々稀な天才的ギャンブラーだと思います。それを少なくとも「投資」とは呼ばないでしょう。